Hajmi: px

Taassurotni quyidagi sahifadan boshlang:

transkript

1 UDC Zamonaviy dunyo muammolari nuqtai nazaridan Rossiyada xalqaro valyuta, kredit, moliyaviy munosabatlarni modernizatsiya qilish muammosiga kontseptual yondashuvlar L. N. Krasavina, iqtisod fanlari doktori, professor, xizmat ko'rsatgan fan arbobi. Rossiya Federatsiyasi, Xalqaro tadqiqotlar markazi direktori iqtisodiy munosabatlar FGOBU HPE "Rossiya Federatsiyasi hukumati huzuridagi Moliya universiteti" Maqolada ilmiy maktabni yangilash asosida xalqaro valyuta, kredit, moliyaviy munosabatlarni (ICFFR) takomillashtirishning kontseptual asoslari va muammolari global muammolar nuqtai nazaridan tahlil qilinadi. Innovatsion rivojlanishda IHCFD rolini oshirish bo'yicha takliflar ishlab chiqilgan Rossiya iqtisodiyoti. Global muammolar, jumladan, Rossiyaga qarshi sanksiyalarni hisobga olgan holda valyuta, xorijiy kredit va moliyaviy siyosatni modernizatsiya qilish bo‘yicha chora-tadbirlar taklif etildi. IVCFO to'g'risidagi qonunchilik va davlat boshqaruv hujjatlarini takomillashtirish zarurati asoslanadi. Maqolada kontseptual asoslar va xalqaro valyuta, kredit va moliyaviy munosabatlarni (IMCFR) global muammolar sharoitida yangicha fikrlash maktabi nuqtai nazaridan yanada takomillashtirish masalalari ko'rib chiqiladi. Biz Rossiya iqtisodiyotining innovatsiyalarga asoslangan o'sishida IMCFR rolini oshirish bo'yicha takliflar to'plamini ishlab chiqdik. Shuningdek, biz xalqaro muammolar, jumladan, Rossiyaga qarshi sanksiyalar nuqtai nazaridan pul-kredit va tashqi kredit va moliyaviy siyosatni modernizatsiya qilish bo‘yicha qadamlarni taklif qildik. Bundan tashqari, biz IMCFR ilg'or qonunchilik, shuningdek, davlat tomonidan tartibga solish va boshqaruv hujjatlari bilan yanada mustahkamlanishi kerakligini isbotladik. Kalit so'zlar: xalqaro valyuta, kredit, moliyaviy munosabatlar; globallashuv; hududiylashtirish; dunyoning ko'p qutbliligi; tashqi iqtisodiy risklar; sanktsiyalar; offshorizatsiya; tartibga solish; IVCFO boshqaruvi. Kalit so'zlar: xalqaro valyuta, kredit va moliyaviy munosabatlar; globallashuv; hududiylashtirish; dunyoning ko'p qutbliligi; tashqi iqtisodiy risklar; sanktsiyalar; offshor jarayoni; tartibga solish; IMCFR boshqaruvi. Rossiyaning xalqaro valyuta-kredit va moliyaviy munosabatlarini takomillashtirish bo'yicha kontseptual asos va takliflarni ishlab chiqishning dolzarbligi zamonaviy global muammolar oldida ularning rivojlanishining global naqshlarining o'zgarishi bilan bog'liq. Yangi hodisa - IMCFning jahon iqtisodiyotining tarkibiy qismi sifatida globallashuvi. Yu.Vning so'zlariga ko'ra. Shishkovning ta'kidlashicha, jahon iqtisodiyotining globallashuvi uning keng miqyosda mumkin bo'lgan maksimal rivojlanish bosqichidagi xalqarolashuvining yangi sifatidir. Bizning fikrimizcha, ICFO globallashuvining o'ziga xos xususiyati nafaqat xalqaro valyuta, kredit, moliyaviy operatsiyalar balki chuqurlikda ham. Bu jarayonning chuqurlashuvi xalqaro moliya institutlari, banklar, fondlar va davlatlararo me’yoriy hujjatlarning ko‘pligi ularning institutsionalizatsiya darajasining oshishida namoyon bo‘lmoqda. Rossiyaning globallashuv jarayoniga integratsiyalashuvi IMCFni milliy iqtisodiyotning tarkibiy qismi sifatida takomillashtirishning kontseptual asoslariga yangi qarash zarurligini belgilaydi. Jahon taraqqiyotining ko‘p qutbli modeli o‘zgarmoqda. AQSh, Yevropa Ittifoqi va Yaponiyaning uchta an'anaviy iqtisodiy va moliyaviy markazlarining ulushi 2009 yildagi 40 foizdan 2030 yilga kelib 28 foizgacha, yetakchilarning ulushi esa kamayishi bashorat qilinmoqda. rivojlanayotgan davlatlar(masalan, Xitoy, Hindiston) 2020 yilga kelib jahon iqtisodiyotining 25% gacha, 2030 yilga kelib esa 33% gacha. Bundan tashqari, ustida hozirgi bosqich AQSH va Yevropa Ittifoqi oʻrtasidagi kuchlar muvozanati oʻzgardi, u dunyoning ikkinchi yirik markaziga aylandi; Yaponiyaning xalqaro pozitsiyalari sezilarli darajada zaiflashdi. Raqobatbardoshlikni oshirish va a’zo mamlakatlar manfaatlarini himoya qilish maqsadida turli savdo-iqtisodiy birlashmalar shaklida iqtisodiyotni mintaqaviylashtirish kuchayib bormoqda. Birinchi marta Yevropa integratsiyasi vujudga keldi.Yevropa Ittifoqi (28 ta davlat, jumladan, Iqtisodiy va valyuta ittifoqi (EMU) va evro hududi. Bojxona ittifoqi (YU) va Yagona iqtisodiy makon (YES) bosqichidan 2015 yilda Yevroosiyo Iqtisodiy ittifoqini tuzish bosqichiga oʻtayotgan Yevroosiyo integratsiyasi shakllanmoqda. Bundan tashqari, 100 dan ortiq integratsiyasiz mintaqaviy davlatlar mavjud. savdo-iqtisodiy birlashmalari. PUL VA KREDIT 10/

2 Jahon iqtisodiyoti va IMCFning beqarorligi kuchaymoqda, siyosiy tanglik va tashqi iqtisodiy xavflar, jumladan, Ukraina inqirozi munosabati bilan AQSh, Yevropa Ittifoqi va boshqa mamlakatlarning Rossiyaga qarshi sanksiyalari. Jahon iqtisodiyotini va ICCFOni tartibga solishning kontseptual asoslari va amaliyotini o'zgartirish global muammo bo'ldi. Bozorning samarali o‘zini-o‘zi tartibga solishning liberal konsepsiyasi bankrot bo‘lishi munosabati bilan iqtisodiyotni ko‘p bosqichli davlat tomonidan tartibga solish kuchaytirilmoqda. Iqtisodiyot va ICFRni tartibga solishning globallashuvi kengayib, chuqurlashmoqda. Bu shartnomalar, deklaratsiyalar va tavsiyalarning me’yoriy xalqaro va davlatlardan yuqori hujjatlarini ishlab chiqishda namoyon bo‘lmoqda. “20-lik guruhi”ning qarorlari iqtisodiyotning, ayniqsa, moliya sektorining barqaror rivojlanishini ta’minlash uchun millatlararo inqirozga qarshi tartibga solishni o‘zgartirishga qaratilgan. Rossiyaning integratsiyalashuvi jahon iqtisodiyoti global muammolar kontekstida mamlakat MVKFOni modernizatsiya qilish konsepsiyasini, shu jumladan muallif tomonidan taklif etilgan ilmiy maktabni yangilashni hisobga olgan holda shakllantirishning maqsadga muvofiqligini belgilaydi. Kontseptual va amaliy takliflarning maqsadli belgilanishi zamonaviy global muammolarni hisobga olgan holda Rossiyaning ijtimoiy-iqtisodiy rivojlanishida IHCFD rolini oshirishga qaratilgan. Jahon iqtisodiyoti globallashuvining innovatsion tarkibiy qismi, texnologik qayta jihozlash, ishlab chiqarish va infratuzilmani innovatsiya qilish, global telekommunikatsiya tarmoqlarini yaratish va boshqalar Rossiya MVKFO-ni modernizatsiya qilish va ularning innovatsion rivojlanishidagi rolini oshirish zarurligini belgilaydi. iqtisodiyot. Iqtisodiyotning moliya sektoridan ancha orqada qolayotgan ishlab chiqarish sohasini, birinchi navbatda, sanoatni rivojlantirish uchun valyuta, kredit, moliyaviy qo‘llab-quvvatlash alohida ahamiyat kasb etmoqda. Ushbu yo'nalish ko'payish jarayonining deformatsiyasini kamaytirish uchun muhimdir, bu xarakterlidir moliyaviy globallashuv iqtisodiy jihatdan quvib o'tish. ICFRning haqiqiy emas, balki xayoliy kapital harakati bilan munosabatlarini mustahkamlash uchun Rossiya moliya bozorida spekulyativ, yuqori xavfli, ko'pincha virtual operatsiyalarni (shu jumladan xalqaro) kamaytirish choralarini ko'rish kerak. Shuning uchun derivativlar bozorini qayta yo'naltirish muhimdir moliyaviy vositalar ularni xayoliy kapital bilan spekulyativ operatsiyalar uchun emas, balki risklarni himoya qilishning asl maqsadlari uchun ishlatish. Jahon iqtisodiyotining globallashuvi sharoitida davlatlarning suveren huquqlarining saqlanishi Rossiyaga milliy manfaatlarning ustuvorligini himoya qilish va ularga munosib javob berish uchun mustaqil iqtisodiy siyosatni, shu jumladan xorijiy valyuta, kredit va moliyaviy siyosatni amalga oshirishga imkon beradi. salbiy global muammolar, jumladan, sanksiyalar. Rossiyaning AQSh, Yevropa Ittifoqi va Amerika ta'siriga bog'liq bo'lgan boshqa ba'zi davlatlarning sanksiyalariga moslashuvchan munosabatiga misol sifatida Rossiyaning javob sanksiyalari bo'ldi, bu esa bu davlatlarning Rossiya bilan hamkorligi qarama-qarshilikdan ko'ra qanchalik foydaliroq ekanligini ochib berdi. ICFR globallashuvining rivojlanishi sharoitida, ularning institutsionalizatsiyasi orqali Rossiya etakchi xalqaro iqtisodiy va iqtisodiy tashkilotning a'zosiga aylandi. moliya institutlari. A’zolik badallari va vakillik xarajatlarini hisobga olgan holda mamlakatimizning mazkur muassasalardagi ishtiroki samaradorligini o‘rganish maqsadga muvofiq bo‘lar edi. Bundan tashqari, milliy valyuta kursi rejimi, mamlakatning xalqaro zaxiralarini boshqarish, jahon savdosi qoidalariga oid me’yoriy hujjatlar va xalqaro tashkilotlarning tavsiyalaridan kelib chiqqan holda, milliy manfaatlarning ustuvorligi tamoyiliga amal qilish muhim ahamiyat kasb etadi. majburlash va sanktsiya usullariga qarshi turish. Masalan, qo'shimcha hissalar Rossiya XVF poytaxtida islohoti davomida AQSh va Yevropa Ittifoqi hukmronlik qiladigan ushbu tashkilotda mamlakatimizning rolini oshirmadi. "8-guruh"da ishtirok etish uchun a'zolik to'lovlari Rossiyani ushbu o'ziga xos klubning "etti" a'zolarining sanksiyalaridan himoya qilmadi, bu esa ko'proq vakillik qiluvchi "20-lik guruhi" (Rossiya) ning faol ishi sharoitida o'z ta'sirini sezilarli darajada yo'qotdi. "8-guruh" ning atipik a'zosi bo'lib qoladi). Rivojlanayotgan yetakchi mamlakatlarning jahon taraqqiyotidagi rolini oshirish global muammosi munosabati bilan Rossiyani jahon iqtisodiy va iqtisodiy davlatiga bosqichma-bosqich aylantirish bo'yicha uzoq muddatli strategiyani ishlab chiqish vaqti keldi. Moliya markazi, Rossiya rublini jahon valyutasiga aylantirish, Moskvada jahon moliya markazini yaratish. Shu bilan birga, yangi jahon iqtisodiy va moliyaviy markazini yaratish strategiyasini ishlab chiqish va amalga oshirishda Xitoy tajribasidan foydalanish foydalidir. Xitoyda ushbu jarayon uchun zarur shart-sharoitlarni shakllantirishning o'ziga xos xususiyatlari quyidagilardan iborat: iqtisodiyotning ishlab chiqarish sektorini, birinchi navbatda, sanoatni rivojlantirishga garov; tashqi talabdan (ayniqsa, global inqirozdan oldin) akseleratsiya omili sifatida foydalanish iqtisodiy o'sish; katta valyuta zahiralarining to'planishi; iqtisodiyotni davlat va bozor tartibga solishning kombinatsiyasi; iqtisodiy o'sish manfaatlarida iqtisodiy, shu jumladan pul-kredit siyosatidan (kam baholanmagan yuan) foydalanish. Rossiyani dunyoning iqtisodiy va moliyaviy markazlaridan biri sifatida rivojlantirish strategiyasini ishlab chiqishda mamlakatning jahon bozorlarida xalqaro raqobatbardoshligini oshirishning uzoq o'tish davrini hisobga olish muhimdir. Buni jahon markazlarining shakllanish tarixi tasdiqlaydi. Misol uchun, Qo'shma Shtatlar jahon iqtisodiyotida etakchilikka erishish va Ikkinchi jahon urushi natijasida XVFda dollarning zaxira valyuta maqomiga ega bo'lishi uchun urushlararo davr kerak bo'ldi. Yevropa Ittifoqining, shu jumladan yevrohududning tashkil etilishi yarim asrdan ko'proq davom etdi, Evropa ko'mir va po'lat hamjamiyatiga oid Parij bitimi (1952), umumiy bozor to'g'risidagi Rim shartnomasi (1957), ikkinchisini yaratish uchun. AQSHdan keyin jahon iqtisodiy va moliyaviy markazi, keyin esa tez (2000 yildan) yevroning jahon valyutasiga aylanishi. Yaponiya ham jahon markaziga aylanish uchun xalqaro bozor raqobatining qiyin yo'lini bosib o'tdi, biroq, ma'lumki, hozirda mamlakatning mavqei sezilarli darajada zaiflashgan. 46 PUL VA KREDIT 10/2014

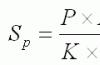

3 Ushbu jarayonning istiqbollarini baholashga tabaqalashtirilgan yondashuv. XMKning mintaqaviylashuvi eng katta darajada Evrosiyo integratsiyasining bosqichma-bosqich rivojlanishi jarayonida Bojxona ittifoqi (KB) va Yevroosiyo iqtisodiy makonidan (YES) Yevroosiyo iqtisodiy ittifoqini shakllantirishga o'tish jarayonida namoyon bo'ladi. Bu mintaqaviy integratsiyani shakllantirishning universal qonuniyatlariga yangicha qarashning muhimligini, ishtirokchi davlatlarning o'ziga xos xususiyatlarini, tarkibini, ularning iqtisodiyoti holatini va o'zaro savdoni belgilaydi. Masalan, 1952 yilda Yevropa integratsiyasining lokomotivi dastlab uchta rivojlangan davlat (Parij kelishuvi), 1957 yilda xuddi shunday rivojlanish darajasiga ega oltita davlat edi. Yevroosiyo integratsiyasi rivojlanayotgan bozorlarga (Rossiya, Belorussiya, Qozog‘iston) turli darajadagi rivojlanish salohiyatiga ega bo‘lgan mamlakatlarni birlashtiradi. Yaqin kelajakda Armaniston va Qirg'iziston integratsiya birlashmasining universal qonunlariga moslashishning turli imkoniyatlari bilan qo'shiladi. Muhimi, bizning fikrimizcha, Yevroosiyo integratsiyasiga qo‘shilish uchun nomzod davlatlarga ularning ma’lum bir bosqichga (BYU, CES) yoki assotsiatsiyaga kirish shaklini tanlashda tabaqalashtirilgan yondashuv. Bu 28 ta davlat, jumladan 18 ta evro hududiga kiruvchi Yevropa Ittifoqi (2014) saboqlarini hisobga olgan holda mintaqaviy assotsiatsiya assimetriyasining salbiy oqibatlari xavfini kamaytiradi. Natijada, so'nggi global inqiroz Gretsiya, Kipr, Portugaliya, Ispaniya va evroskeptitsizmning o'tkir byudjet-qarz inqiroziga sabab bo'ldi. Bir qator a'zo mamlakatlarda YeIga nisbatan pessimistik baho 2014 yilda unga qarshi sanksiyalar qo'llanilishiga javoban Rossiyaga qarshi savdo sanktsiyalari (shu jumladan, Yevropa tovarlari importi bo'yicha) joriy etilishi bilan kuchaydi. Yevroosiyoni shakllantirish strategiyasini ishlab chiqishni boshlash maqsadga muvofiqdir valyuta ittifoqi Iqtisodiy ittifoq asosida. Nobel mukofoti sovrindori R.Mundellning optimal valyuta maydonlari (OVZ) nazariyasini Yevroosiyo integratsiyasiga moslashtirish tendentsiyasi uning zamonaviy global muammolarni hisobga olmasdan, yarim asrdan ko‘proq avval rivojlangan Yevropa rivojlangan mamlakatlariga yo‘naltirilganligini hisobga olmaydi. . Shuning uchun HIA mezonlari jahon iqtisodiyoti va IMCFdagi sifat o'zgarishlarini hisobga olmaydi. Yevroosiyo integratsiyasini takomillashtirish uchun Yevropa integratsiyasi tajribasidan foydalanishga yangicha yondashuv nafaqat uning rivojlanish qonuniyatlarini kuzatishning ijobiy tajribasi, balki ularni buzishning salbiy oqibatlari nuqtai nazaridan ham muhim ahamiyatga ega. Evropa integratsiyasi saboqlarini baholashning bunday yangi yondashuvi T. D. Valovaning ishida mavjud bo'lib, u iqtisodiy integratsiyaning rivojlanish qonuniyatlarini kuzatish va ularni buzgan Evropa Ittifoqi davlatlarining xatolarini takrorlamaslik zarurligini ta'kidlaydi. P.Vernerning parallel ravishda iqtisodiy va valyuta ittifoqini yaratish rejasi shular jumlasidandir. Bundan tashqari, AQSh va Yevropa Ittifoqining Yevroosiyo integratsiya birlashmasiga nisbatan murosasiz munosabati va bu mintaqadagi o‘z o‘rnini boylar bilan yo‘qotganligi. Tabiiy boyliklar Yevroosiyo iqtisodiy ittifoqining (YEOI) xavfsiz rivojlanishini ta’minlash maqsadida ushbu salbiy omilga qarshi kurashish bo‘yicha kollektiv chora-tadbirlarning muhimligini belgilaydi. Rossiyaning IVCFR ning boshqa MDH davlatlari bilan rivojlanishi teng huquqli hamkorlikka o'zaro manfaatdorlikni oshirishga qaratilgan. Rossiya IMCFni integratsiyaga kirmaydigan savdo-iqtisodiy birlashmalar, BRIKS, APEC, ShHTning norasmiy guruhlari va boshqalar bilan mintaqaviylashtirish yangi yo'nalish bo'ldi.Iqtisodiy hamkorlikni rag'batlantirish uchun xalqaro hisob-kitoblarda milliy valyutalardan foydalanish tendentsiyasi kuzatildi. o'zaro savdo, kredit shartnomalari, qo'shma investitsiya loyihalari. BRICS norasmiy guruhi sammitida bu borada qaror qabul qilindi va Rossiya va Xitoy va Braziliya oʻrtasida kelishuvlar imzolandi. Ushbu yetakchi rivojlanayotgan davlatlar guruhi hamkorligidagi yangi hodisa shtab-kvartirasi Shanxayda joylashgan BRIKSning Yangi taraqqiyot banki va jahon valyutalarining jamoaviy fondi (puli) tashkil etilishi bo‘ldi. Jahon iqtisodiyotidagi beqarorlikning kuchayishi va tashqi iqtisodiy risklarning, shu jumladan valyuta, kredit va moliyaviy risklarning ortishi global muammosi ICFOning barqaror rivojlanishidagi rolini oshirish muammosiga kontseptual yondashuvni yangilash zarurligini belgilaydi. Rossiya iqtisodiyoti va bu sohada yo'qotish xavfini kamaytirish. Ishlab chiqarish sohasini, ayniqsa sanoatni jonlantirish va rivojlantirish, Rossiyaning xalqaro raqobatbardoshligini oshirish uchun valyuta, kredit, moliyaviy omillarni faollashtirish muhimdir. Rossiya IHCFRni tartibga solishga yangi qarash - bu mo''tadil liberalizmni birlashtirish va davlat tomonidan tartibga solishni kuchaytirish zarurati, bu mutlaq liberalizmning bankrotligi munosabati bilan jahon iqtisodiyoti va moliyasini tartibga solishning nazariy bazasi va amaliyotini o'zgartirish bo'yicha global muammoga javob beradi. so'nggi jahon moliyaviy-iqtisodiy inqirozi sharoitida. Bu, V. S. Pankov ta'kidlaganidek, jahon iqtisodiyotini boshqarish inqirozi va samarali xalqaro va milliy institutsional tuzilmalarning yo'qligida namoyon bo'ldi. Global muammolarni hisobga olgan holda, Rossiyaning valyuta, kredit va moliyaviy siyosatini modernizatsiya va innovatsiyalar orqali milliy iqtisodiyotni barqaror rivojlantirish manfaatlaridan kelib chiqib takomillashtirish zarur. Pul-kredit siyosati uning to'rtta yo'nalishini o'z ichiga olgan holda kompleks olib borilishi kerak. Valyuta siyosatining samaradorligini oshirish uchun, bizning fikrimizcha, rubl kursini bir omilli kontseptsiyaga emas, balki ko'p omilga asoslangan holda aniqlash metodologiyasidan foydalanish kerak. neft narxining dinamikasini hisobga olish; rubl kursini nafaqat inflyatsiyaning optimistik prognozi asosida prognoz qilish, bu odatda bajarilmaydi; rublning ayirboshlash kursini prognozlashda, to'lov balansi holatidan kelib chiqqan holda, nafaqat joriy hisobni, balki xalqaro PUL VA KREDIT 10/ hisobini ham hisobga olish tavsiya etiladi.

4 moliyaviy globallashuv sharoitida roli ortgan kapital va moliyaviy vositalar harakati. Zamonaviy sharoitda Rossiyaga qarshi sanksiyalar va uning javob sanktsiyalarining to'lov balansiga ta'sirini va shu tariqa bozorda xorijiy valyutaga talab va taklifni hisobga olish muhimdir. Valyuta kursining shakllanishiga ta'sir qiluvchi tashqi iqtisodiy xatarlarning kuchayishini kamaytirish uchun rubl kursining tartibga solinadigan suzish rejimini takomillashtirish va xalqaro ekspertlar tavsiyasiga ko'ra erkin suzuvchi valyuta kursiga o'tishni tezlashtirmaslik tavsiya etiladi, chunki bu rejim. eng raqobatbardosh mamlakatlar manfaatlariga mos keladi. Jahon amaliyotida hatto dollar va yevroning jahon valyutalari emitentlari ham o‘z kursini tartibga solish maqsadida vaqti-vaqti bilan valyuta intervensiyalarini amalga oshiradilar. Mamlakatni jahon davlatiga aylantirish strategiyasini amalga oshirayotgan Xitoy mustaqillikni amalga oshirmoqda valyuta siyosati, past baholangan yuanni saqlab qolish (AQSh bosimiga qaramay). Rossiyaning xalqaro (oltin-valyuta) zaxiralarini boshqarishni takomillashtirish uchun quyidagilar zarur: Rossiyaning xalqaro majburiyatlarining hajmi va tuzilishini hisobga olgan holda Jamg'arma tomonidan tavsiya etilgan xalqaro zaxiralarning etarliligini baholash mezonlarini yangilash. XVJ yangilangan “Xalqaro zaxiralarni boshqarish bo‘yicha yo‘riqnoma”da (2013-yil) ularning yetarliligini baholashga universal yondashuvning nomaqbulligini tan olishi xarakterlidir; ushbu zahiralarni faqat uch va olti oylik import bilan ta'minlashning xalqaro mezonini yanada reprezentativ yillik ko'rsatkich bilan to'ldirish maqsadga muvofiq; suveren qarzni to'lashni ta'minlash mezonini qarz ko'rsatkichi bilan to'ldirish davlat sektori kengaytirilgan ma'noda; xalqaro zahiralarning yetarliligini aniqlashda yaqinda ro‘y bergan global inqiroz saboqlarini, jahon iqtisodiyotida beqarorlikning kuchayishi, iqtisodiy va siyosiy xatarlarning kuchayishini hisobga olgan holda ularning sug‘urta va inqirozga qarshi funksiyalarini hisobga olish. Rossiyaning xalqaro zaxiralari hajmi mamlakatning milliy iqtisodiy va siyosiy xavfsizligini himoya qilish uchun etarli bo'lishi kerak. 2013 yilda dollar ulushini 45,5% gacha kamaytirish yo'nalishi bo'yicha ularning tuzilishini yanada diversifikatsiya qilgan holda xalqaro zaxiralarning xavfsizligi va likvidligini ta'minlash uchun nafaqat AQShning Rossiya tashqi bozorlaridagi ulushining pastligini hisobga olish foydalidir. savdo (4%), shuningdek, Rossiyaning amerika valyutasidagi xalqaro majburiyatlarining sezilarli miqdori. Inklyuziya Kanada dollari Rossiya valyuta zahiralariga to'ldirish maqsadga muvofiq bo'ladi Xitoy yuani(uning erkin konvertatsiyasi joriy etilganidan keyin) Xitoy jahon iqtisodiy-moliya markazini yaratish va har ikki davlat oʻrtasidagi hamkorlikni rivojlantirish istiqbollarini hisobga olgan holda oʻzaro asosda. Xitoy valyuta zahiralariga nafaqat jahon valyutalarini, balki asosiy savdo hamkorlari valyutalarini ham kiritishi xarakterlidir. Janubiy Koreya, Avstraliya. An'anaga ko'ra, XVF xalqaro zaxiralarning xavfsizligi va likvidligini birinchi o'ringa qo'yadi, ammo uni boshqarish bo'yicha yangilangan tavsiyalarda asosiy e'tibor rentabellik tamoyiliga qaratilgan. Shu bilan birga, Jamg'arma milliy valyuta zahiralarini AQSh va Evropaning qarz qimmatli qog'ozlariga investitsiya qilishni tavsiya qiladi. markaziy bank(EMUga kiritilgan mamlakatlar), shuningdek, ularning kelajakdagi obligatsiyalarida. Rossiya banki chet el portfelini qisqartirishni boshladi qimmatli qog'ozlar davlat valyuta zaxiralari hisobidan sotib olingan. Pul-kredit siyosatining ushbu yo'nalishi bilan bir qatorda, xalqaro zaxiralardan manfaatlar uchun foydalanish modelini ishlab chiqish zarur. innovatsion rivojlanish Rossiya, yo'q xorijiy davlatlar. Shu munosabat bilan investitsiya va innovatsion loyihalarni amalga oshirish uchun davlat valyuta zaxiralaridan (shu jumladan, qaytariladigan asosda) foydalanish bo‘yicha investitsiya kompaniyasini tashkil etish bo‘yicha Gonkong, Singapur, Janubiy Koreya tajribasini o‘rganish maqsadga muvofiqdir. Ishlashni yaxshilash uchun valyutani tartibga solish bozor va davlat tomonidan tartibga solish o'rtasidagi munosabatlarni tezda o'zgartirish muhim ahamiyatga ega. Zamonaviy sharoitda valyuta aktivlarining xorijga chiqib ketishini cheklash uchun taqiqlar, sanksiyalar, jarimalar joriy etish muhim ahamiyatga ega. Kodeksiga o'zgartirishlar kiritishning ijobiy misoli ma'muriy huquqbuzarliklar(2013 yil fevral) valyutani chet elga o‘tkazish qoidalarini buzganlik uchun jarimalar (bitim summasining % gacha) Rossiya banklari. Faoliyatni modernizatsiya qilish va innovatsiya qilishni, shuningdek, mashinasozlik, metallurgiya va kimyo sanoatini rivojlantirish orqali tadbirkorlarning import o‘rnini bosishda ishtirokini rag‘batlantirish maqsadida: valyuta imtiyozlari oluvchilar toifalarini quyidagilardan ajratish maqsadga muvofiq: ishlab chiqaruvchilar; ushbu mahsulotlarni sotuvchi korxonalar; infratuzilma tashkilotlari; ilmiy-tadqiqot va loyihalarni ishlab chiqish uchun korxonaning valyuta xarajatlarini, valyuta imtiyozlaridan foydalanishning o'sishga ta'sirini hisobga olgan holda valyutani tartibga solish samaradorligini baholash mezonlarini joriy etish. mamlakatlar YaIM s, shuningdek, ushbu ma'lumotni shaklga kiriting statistik kuzatish; valyuta imtiyozlaridan samarasiz foydalanganlik va qonun hujjatlarini buzganlik, valyuta tushumlarini repatriatsiya qilishni kechiktirish, qimmatli qog‘ozlar bilan soxta bitimlar bo‘yicha valyuta o‘tkazmalari uchun sanksiyalarni kuchaytirsin. Valyuta nazorati samaradorligini oshirish uchun quyidagilar tavsiya etiladi: valyuta qonunchiligini buzuvchilarga ta'sir qilish uchun profilaktika choralarini qo'llash. Hisob-kitoblarga ko'ra, birgina valyuta nazorati agenti banklarining ushbu qonunbuzarliklar to'g'risidagi xabarlari soni yiliga 1 millionga yetgan; Rossiyadan davom etayotgan kapital oqimini cheklash uchun valyuta va soliq choralarini birlashtirish (1-yarim yil davomida 74,6 milliard dollar, butun 2014 yilda 100 milliard dollardan ortiq). xorijiy banklar va offshor zonalar. Masalan, 2011 yilda Buyuk Britaniyada davlatlararo kelishuv asosida ingliz fuqarolarining Shveytsariya banklaridagi omonatlariga soliq joriy qilingan. Global inqiroz davrida Xitoy xorijiy investorlar Xitoy banki aktsiyalarini sotishi mumkin bo'lgan muddatni uzaytirdi. 48 PUL VA KREDIT 10/2014

5 Tashqi valyuta siyosatida Rossiya rublini xalqarolashtirish muammosiga yetarlicha e'tibor berilmayapti, garchi bu jarayon MDH, Yevroosiyo iqtisodiy integratsiyasi doirasidan chiqib ketgan va Rossiyaning BRIKSga a'zo boshqa davlatlar bilan iqtisodiy munosabatlariga asta-sekin tarqalmoqda (2011 yildan), Shimoliy Koreya va Vetnam (2014). Biroq, rubldan xalqaro savdo va kredit shartnomalarining valyutasi sifatida foydalanishni kengaytirishga yo'naltirilganlik ushbu jarayonning Rossiya uchun foydalari va xavflari o'rtasidagi muvozanatni muvozanatli baholashni talab qiladi. Bir tomondan, tranzaksiya xarajatlari va jahon valyutalarida xalqaro to'lovlar bilan bog'liq risklar kamayadi. Boshqa tomondan, rublning qadrsizlanishi va rubl daromadining inflyatsion qadrsizlanishi (prognozga ko'ra, inflyatsiya darajasi 2014 yilda 7 7,5% va 2015 yilda 6 7% ni tashkil qiladi) taqdirda yo'qotish xavfi mavjud. Bundan tashqari, xalqaro zahiralarni to'ldirish va Rossiyaning xalqaro majburiyatlarini to'lash uchun jahon valyutalarida (rublda emas) eksport daromadlari kerak. Shu sababli, rublni xalqarolashtirishni kengaytirish uchun, afzalroq, o'zaro tovar yetkazib berish asosida tanlab yondashuv zarur. Ammo amaliyot shuni ko'rsatadiki, Yevroosiyo integratsiyasi, MDH, Rossiya bunday shartnoma imzolagan BRIKS mamlakatlari (Xitoy va Braziliya bilan) mamlakatlarida milliy valyutalarda xalqaro hisob-kitoblar ham xavf-xatarlarga to'la. Shu sababli, rublning xalqarolashuvini takomillashtirish yo'nalishlarini ishlab chiqish asosida mamlakatlarning o'zaro manfaatlarini hisobga olgan holda ularni tartibga solish choralari zarur. Kelajakda Rossiya rublining xalqaro raqobatbardoshligi va jozibadorligini oshirish uchun uning rasmiy erkin konvertatsiyasidan real erkin konvertatsiyaga o‘tish zarur. Hozircha, ushbu toifadagi valyutalarga XVFning zamonaviy talablari kuchayganligi va Xitoyning ushbu maqomni olishga muvaffaqiyatsiz urinishini hisobga olib, uni SDR savatiga kiritilgan erkin foydalaniladigan valyutalar ro‘yxatiga kiritish masalasini ko‘tarishga hali erta. yuan jahon valyutasi sifatida 2011. Bundan tashqari, bu maqomning ahamiyati uning barqarorligi nuqtai nazaridan valyuta obro'sini marketing qo'llab-quvvatlash bilan cheklangan. Rossiyaning tashqi kredit siyosatiga valyuta siyosatiga qaraganda kamroq e'tibor qaratiladi. Ayni paytda, suveren qarzning muvaffaqiyatli qisqarishiga qaramay, jami tashqi qarz 567,9 mlrd dollarni tashkil etdi. AQSH 2013 yil boshida ushbu mablag'ning 2/3 qismi xususiy sektorga to'g'ri keladi. Yangi tendentsiya tashqi qarzning rubldagi 26,9% gacha o'sishi bo'ldi. umumiy qarz. Bundan tashqari, xususiy sektorning rubl qarzi (34,1%) davlat sektorining xuddi shunday qarzidan (12,3%) deyarli uch baravar yuqori. Xorijiy kreditlar sezilarli darajada oshganiga qaramay, ularning milliy investitsiyalar, iqtisodiy oʻsish va yalpi ichki mahsulotga taʼsiri kichik, chunki ulardan milliy manfaatlarga zarar yetkazishda xususiy mulkchilik motivlari ustunlik qiladi. Shu munosabat bilan iqtisodiyotni innovatsion rivojlantirish manfaatlarini ko‘zlab tashqi kredit siyosatini quyidagi yo‘nalishlarda takomillashtirish zarur: jami tashqi qarzlar hajmining ruxsat etilgan o‘sishi mezonlarini aniqlash va ulardan innovatsion rivojlanish manfaatlarida foydalanish. iqtisodiyot; xorijiy qarzlar, ayniqsa, xususiy sektor ustidan nazorat, nazorat va tartibga solishni kuchaytirish. Bu mablag'larni jalb qilishning keng tarqalgan amaliyoti bilan bog'liq xorijiy kompaniyalar Rossiya xususiy kompaniyalari aktsiyadorlari bilan bog'liq. M.Yu.Matovnikovning qayd etishicha, aksiyadorlar oldidagi bunday tashqi qarz 150 milliard dollarga yetgan. 2012 yil oxirida; rublda ifodalangan tashqi kreditlar bo'yicha foizli xarajatlarni soliq optimallashtirishni qayta ko'rib chiqish. Buning sababi, Rossiya bankining qayta moliyalash stavkasidan kelib chiqqan holda bunday kreditlar bo'yicha foizli xarajatlar koeffitsienti (1,8) xorijiy valyutadagi kreditlarga nisbatan (0,8) 2,2 baravar yuqori. Natijada byudjetga soliq tushumlari manbai qisqaradi. Rubl kreditlarining ushbu shakli xorijiy kreditorlar, rus korporatsiyalari aktsiyadorlari uchun Rossiyadagi sho''ba korxonalariga kredit berish uchun foydalidir. O'xshash soliqni optimallashtirish rublda ifodalangan tashqi kreditlarning o'sishini rag'batlantiradi. Mamlakatimiz siyosatini takomillashtirish muammolari o'z tadqiqotchilarini kutmoqda xalqaro kreditor. Buning sababi shundaki, Rossiya 50 dan ortiq davlatga qarz beradi va uning tashqi qarz talablari hajmi (3344 milliard dollar) tashqi suveren qarz bilan deyarli taqqoslanadi. Rossiyaning xalqaro qarz oluvchi va kreditor sifatidagi faoliyatini yaxshilash uchun: iqtisodiyotning innovatsion rivojlanishida Rossiyaning xalqaro kredit munosabatlarining rolini oshirishga qaratilgan tashqi kredit siyosati konsepsiyasini ishlab chiqish; xorijiy kreditlar, qarz va tashqi qarz aktivlarini boshqarishning institutsional tuzilmasini yaratish (bunday qaror 2008 yilda qabul qilingan). Bu Rossiyaning xalqaro kredit munosabatlarini davlat nazorati, nazorati va tartibga solishni kuchaytirish uchun zarur. Global inqiroz saboqlari va zamonaviy muammolar Rossiya va xorijdagi kompaniyalarning qo'shilishi va qo'shilib ketishi, xorijiy aktivlarni sotib olish, qayta moliyalashtirish uchun tashqi kreditlardan foydalanishni cheklash muhimligini tasdiqlaydi. bank krediti turli korporatsiyalarning qimmatli qog'ozlarini sotib olish uchun foydalaniladi. Tartibga solish ob'ekti, agar u chet el krediti bilan ta'minlangan korporativ qimmatli qog'ozlarni chiqarishga asoslangan bo'lsa, xavfli sekyuritizatsiya operatsiyalari bo'lishi kerak. Ushbu qimmatli qog'ozlarni sotishning noaniqligi sharoitida ushbu kredit bo'yicha to'lamay qolish xavfi ortadi; jahon amaliyotini hisobga olgan holda, tovar narxiga kiritilgan kredit qiymatini import qiluvchi tomonidan eksportyor tomonidan kechiktirilgan to‘lov shaklidagi savdo (aniqrog‘i, tijorat) kreditining rolini oshirish. Rossiya eksportini va chet eldagi investitsiyalarini qo'llab-quvvatlash uchun "xaridorga kreditlar" berish tavsiya etiladi; xalqaro kredit shartnomalarini tayyorlashning professional darajasini oshirish, ayniqsa, tashqi qarz olish va kreditlash shartlarini belgilash. Ular orasida: muddat, kafolat, PUL VA KREDIT 10/

6 xarajat (shu jumladan nafaqat foiz stavkasi, balki komissiyalar, shuningdek, boshqa xarajatlar elementlari), xavfni sug'urta qilish. Shu bilan birga, vaziyat o'zgarganda (masalan, qarz oluvchi tomonidan majburiyatlarni bajarmaslik tahdidi) kredit shartnomalariga shartli majburiyatlarni kiritish bo'yicha jahon amaliyotining tarqalishini hisobga olish muhimdir. garov uning amortizatsiyasi (masalan, aktsiyalar), sug'urta shartnomalarini sug'urta qilish uchun qo'shimcha sotib olish va hk. . Yaqinda ro'y bergan global inqiroz saboqlari rossiyalik tashqi qarz oluvchilar, korporatsiyalar va banklarning bunday shartli majburiyatlarni bajarishda yo'qotishlaridan dalolat beradi. Iqtisodiy globallashuvni ortda qoldiradigan, ayniqsa iqtisodiyotning ishlab chiqarish sektorida moliyaviy globallashuvning keskin o'sishi sharoitida Rossiyaning kapital va moliyaviy vositalarni import qiluvchi va eksportchisi sifatida jahon moliyaviy oqimlarida ishtiroki oshdi. Rossiya aktivlarini offshorizatsiya qilish, Iqtisodiy rivojlanish vazirligining hisob-kitoblariga ko'ra, 800 milliard dollarga teng bo'lgan keng ko'lamli xususiyatga ega bo'ldi. AQSH. Rossiyadan kapitalning surunkali chiqib ketishi 400 milliard dollarga yetdi. yillarda , 2014 yilda esa Iqtisodiy rivojlanish vazirligining prognoziga ko'ra, 100 mlrd. Rossiyaning xalqaro tashkilotlarga, fondlarga a’zolik badallari va boshqa davlatlarga yordam ko‘rsatish uchun valyuta xarajatlari oshib bormoqda. Rossiyaning xalqaro moliyaviy munosabatlardagi faol ishtirokini hisobga olgan holda, “tashqi moliyaviy siyosat” tushunchasini joriy etish va uning konsepsiyasini ishlab chiqish maqsadga muvofiqdir. Rossiyaning jahon moliyaviy oqimlarida ishtirok etish samaradorligini oshirish muhim, birinchidan, xorijiy investitsiyalarni xorijiy davlatlar emas, balki Rossiya iqtisodiyotini rivojlantirish manfaatlariga jalb qilish orqali; ikkinchidan, chiqib ketishni cheklash moliyaviy aktivlar; samarali davlat nazorati va nazorati bilan mo''tadil liberalizm uyg'unligi asosida Rossiyaning xalqaro moliyaviy munosabatlarini tartibga solishni kuchaytirish. Bunday tartibga solish modeli XVFning transchegaraviy kapital oqimlarini liberallashtirish bo'yicha konsepsiyasiga (2013 yil), shuningdek, uni tartibga solish tamoyillariga mos keladi; Rossiya moliyaviy aktivlarini deoffshorizatsiya qilish uchun soliq amnistiyasi, jarimalar va boshqa choralar bilan bir qatorda offshor aktivlar egalarini mulkiy huquqlarini himoya qilish orqali repatriatsiya qilish nuqtai nazaridan manfaatdor qilish maqsadga muvofiqdir. Offshor aktivlarini Rossiya bozoriga qaytarish uchun foydali ma'naviy rag'batlantirish. Ijobiy misol: Rossiya Federatsiyasi Prezidenti V. V. Putinning yuqori martabali amaldorlarga xorijiy aktivlarni mamlakatga qaytarish bo'yicha tavsiyasi o'z lavozimlarini yo'qotish xavfi bilan izohlangan. Rossiya moliyaviy aktivlarini deoffshorizatsiya qilishning eng real usuli - bu Rossiyada offshor zonani yaratish g'oyasini amalga oshirish; qabul qilish uchun mamlakatlarga bonuslar to‘lash bo‘yicha jahon amaliyotidan foydalanish foydalidir Rossiya kompaniyalari-investorlar, ayniqsa yoqilg‘i-energetika kompleksi tenderlarida qatnashish investitsiya loyihalari; Rossiya moliya bozorining global bozorga integratsiyalashuvi sharoitida milliy iqtisodiyotni, birinchi navbatda, ishlab chiqarish sektori va sanoatni rivojlantirishdagi rolini oshirish uchun uning faoliyatini, shu jumladan xalqaro faoliyatni aniq yo'naltirish zarur; Rossiya moliya bozori faoliyatining xalqarolashuvi uning barcha segmentlarini, shu jumladan valyuta, fond, kredit, sug'urta va kelajakda to'liq oltin bozorini yaratish zarurligini belgilaydi. Rossiyada nazariya va amaliyotda hali ham bunday yo'q Kompleks yondashuv moliya bozorini tahlil qilishga, shu jumladan, amalda birja va sug'urta bozorlari bilan cheklangan mega tartibga solish ob'ektlarini tanlashda; iqtisodiyotni rivojlantirishda moliya bozorining rolini oshirish uchun uning sig'imini (likvid fondlar bilan to'yinganligini) va chuqurligini (yirik operatsiyalarni amalga oshirish qobiliyatini) oshirish, asosiy bozor ishtirokchilarining kapitallashuvini oshirish kerak. Bu erda xorijiy raqobatdan himoya qilish va ularning raqobatbardoshligini oshirish uchun Rossiya va JST o'rtasidagi 18 yillik muzokaralar davomida erishilgan milliy bank va sug'urta tizimlarida xorijiy ishtirokning vaqtinchalik cheklovlaridan (kvotalaridan) foydalanish muhim; institutsional tuzilmani rivojlantirish uchun nobank institutlarini rivojlantirish va Rossiya moliya bozorida yirik ishtirokchilarni shakllantirish maqsadga muvofiqdir. Masalan, Moskva banklararo birlashmasi asosida Moskva birjasining tashkil etilishi (2011 yil oxiri). valyuta ayirboshlash(1998 yilda tashkil etilgan) va Fond birjasi (1995 yilda tashkil etilgan); Moliya bozori infratuzilmasini takomillashtirish barcha savdo maydonchalariga xizmat ko'rsatishga va Rossiya moliya bozori va jahon bozori o'rtasida vositachilik funktsiyasini bajarishga qaratilishi kerak. Masalan, Moskva birjasining jahon moliya bozoriga integratsiyalashuvi innovatsion texnologiyalar, markaziy depozitariy, real vaqt rejimida naqd pulsiz yalpi hisob-kitoblarni rivojlantirishga yordam beradi; jahon va milliy moliya bozorlaridagi beqarorlikning global tabiati institutlar faoliyatini samarali nazorat qilish va tartibga solishni talab qiladi. Rossiya bozori. Rossiyada Rossiya Bankining maxsus tashkil etilgan (2013 yil 1 oktyabr) bo'limi orqali tizimli ahamiyatga ega kredit tashkilotlarini nazorat qilishga alohida e'tibor qaratilgan. Bizning fikrimizcha, boshqa bozor institutlarini samarali nazorat qilish ham muhimdir, chunki jahon amaliyotida ba'zan nafaqat yirik, balki unchalik ahamiyatli bo'lmagan moliya bozori ishtirokchilari ham spekulyativ hayajonni, narx anomaliyalarini, xavf tarqalishining zanjirli vahimasini boshlashi mumkin; Rossiya Federatsiyasi hukumati (2013 yil fevral) tomonidan tasdiqlangan 2020 yilgacha Rossiya moliya bozorini rivojlantirish yo'nalishlarining bajarilishini monitoring qilish va nazorat qilish va xalqaro moliya markazini yaratishga alohida e'tibor qaratish lozim. normativ-huquqiy tartibga solish, shu jumladan moliyaviy mega tartibga solish, ushbu bozor ishtirokchilari tomonidan faoliyat qoidalarini buzganlik uchun sanksiyalarni kuchaytirish. Ushbu davlat hujjatida Rossiyada moliya bozorini rivojlantirish strategiyasi IFCni yaratish istiqbollari bilan mantiqan bog'liq. Buning uchun hisobga olgan holda - 50 PUL VA KREDIT 10/2014

Jahon tajribasining 7-jildiga ko'ra, quyidagi shartlarni izchil shakllantirish muhim: global raqobatbardoshlik reytingini oshirish (moliya bozorlari ko'rsatkichi), unga ko'ra Rossiya hali ham ko'plab mamlakatlardan past; XMKni yaratish uchun asos sifatida funktsional va institutsional jihatlarda Rossiya moliya bozori faoliyatini yanada xalqarolashtirish; Moskvadagi kelajakdagi IFCning jozibadorligining asosiy mezonlari bo'yicha raqobatbardoshligini rivojlantirish: tranzaksiya xarajatlarini kamaytirish, modernizatsiya qilingan infratuzilmani qo'llash orqali operatsiyalarni tezlashtirish, savdo texnologiyalari, onlayn savdo, real vaqt rejimida hisob-kitoblar, normal investitsiya muhiti, iqtisodiy va siyosiy barqarorlik Rossiyada; Moskvadagi MFC faoliyatini nafaqat universallashtirishga, balki Tsyurix, Lyuksemburg va boshqalardagi MFC misolida ma'lum operatsiyalar bo'yicha ixtisoslashtirishga yo'naltirish foydalidir. Tashqi iqtisodiy risklarning, jumladan, sanksiyalarning ortishi zamonaviy global muammolar nuqtai nazaridan ularni tartibga solish konsepsiyasi va amaliyotini takomillashtirish zarur. Rossiyaning jahon iqtisodiyotining iqtisodiy va moliyaviy globallashuvi jarayoniga integratsiyalashuvi sharoitida ichki takror ishlab chiqarishning har bir bosqichida tashqi iqtisodiy xavflar ortdi. Xatarlarni boshqarishni nafaqat texnik, balki tavakkalchilikka ham qayta yo'naltirish maqsadga muvofiq ko'rinadi fundamental tahlil yo'qotish ehtimoli va daromad olish imkoniyati. Bu takror ishlab chiqarishning barcha bosqichlarida, jumladan, ishlab chiqarish, taqsimlash, ayirboshlash va iste’molda valyuta, tashqi kredit va moliyaviy omillarning roli oshishi bilan bog‘liq. Tashqi iqtisodiy risklarning globallashuvi sharoitida komplaens riskini tartibga solish dolzarb muammoga aylandi. Bank nazorati bo'yicha Bazel qo'mitasi tomonidan kiritilgan riskning ushbu murakkab kontseptsiyasi, bizning fikrimizcha, nafaqat banklarga, balki tashqi savdo ishtirokchilariga ham tegishli. iqtisodiy faoliyat ularning o'ziga xos xususiyatlarini hisobga olgan holda. Biz Bazel qo'mitasi tomonidan aniqlangan risklar kombinatsiyasining sinergik ta'sirini tartibga solish haqida gapiramiz. Bularga quyidagilar kiradi: 1) huquqiy yoki tartibga soluvchi sanktsiyalar ehtimoli; 2) katta moliyaviy yo'qotish xavfi; 3) obro'-e'tiborni yo'qotish ehtimoli yuridik shaxs qonunlar, me'yoriy hujjatlar, o'zini-o'zi tartibga soluvchi tashkilotlarning huquqiy standartlari yoki xulq-atvor kodeksiga rioya qilmasligi natijasida. Shu munosabat bilan, ICFRda risklarni davlat va korporativ tartibga solishni ishtirokchilar tomonidan etikani ishlab chiqish va ularga rioya qilish asosida birlashtirgan holda, DXSh tamoyili asosida tartibga solish maqsadga muvofiqdir. tashqi iqtisodiy faoliyat moliya bozori va ularning xulq-atvorini nazorat qilish uchun intizomiy korporativ institutni yaratish. Buning uchun korxona va tashkilotlar rahbarlari va xodimlarining tashqi iqtisodiy risklarni boshqarish bo‘yicha mas’uliyatini oshirish muhim ahamiyatga ega. xorijiy tajriba global inqiroz davrida shakllangan. Inqirozga qarshi xavflarni boshqarish uchun odatiy bo'lgan risklarni boshqarishga bunday yondashuv inqirozdan keyingi maqsadlarda MVKFOda yo'qotishlar ehtimolini kamaytirishni ta'minlash uchun ham qo'llaniladi. barqaror rivojlanish Rossiya iqtisodiyoti innovatsiyalar yo'lida. Mutlaq liberalizmning bankrotligi munosabati bilan jahon iqtisodiyoti va moliyasini tartibga solishning nazariy asoslari va amaliyotini o'zgartirishning global muammosi Rossiya IHCFA boshqaruv sifatini funktsional va institutsional jihatlarda yaxshilash yo'nalishini belgilaydi. Jahon tajribasi bozor va o'rtasidagi munosabatlarda moslashuvchan operatsion o'zgarishlar zarurligini ko'rsatadi davlat tomonidan tartibga solish mamlakat va dunyodagi vaziyatning yaxshilanishi va yomonlashishiga qarab iqtisodiyot. ICFRni global, mintaqaviy (Yevropa va Evrosiyo integratsiyasi), milliy darajalarda tartibga solishning barqaror tendentsiyasining rivojlanishi Rossiya manfaatlari yo'lida ular o'rtasidagi qarama-qarshiliklarni bartaraf etish bo'yicha chora-tadbirlar kompleksini ishlab chiqish zarurligini belgilaydi. An'anaga ko'ra, ularni konsensus asosida nizosiz yengish amaliyoti ustunlik qiladi. Ekstremal vaziyatda, masalan, 2014 yilda Amerika ta'siri orbitasida bo'lgan AQSh, Evropa Ittifoqi va boshqa ba'zi mamlakatlarning sanksiyalariga javoban Rossiya milliy iqtisodiyotni himoya qilish uchun jahon amaliyotida qabul qilingan qarshi choralarni qo'llaydi. ushbu sanktsiyalarning iqtisodiyotga, shu jumladan IVCFOga salbiy ta'siri. Rossiya MVKFOning boshqaruv qobiliyatini va ularning milliy iqtisodiyotni rivojlantirishdagi rolini oshirish uchun samarali institutsional tuzilmalarni shakllantirish muhim ahamiyatga ega. Bunda jahon iqtisodiyotining global boshqaruvini isloh qilish va rivojlangan va yetakchi rivojlanayotgan mamlakatlardan iborat “20lik guruhi”ning yangi global institutini yaratish yo‘nalishlarini hisobga olish maqsadga muvofiqdir. Global boshqaruv muammosi global tadqiqotlar bo'yicha mutaxassislar tomonidan faol muhokama qilinmoqda. Bu milliy manfaatlar nuqtai nazaridan jahon iqtisodiyoti va moliyasini boshqarishni globallashtirish bo'yicha xalqaro huquqiy hujjatlar, qarorlar, signallar va tashabbuslarni hisobga olgan holda Rossiya IMCF boshqaruv konsepsiyasini ishlab chiqish zarurligini belgilaydi. Amalga oshirishda IACFI rolini oshirish iqtisodiy siyosat va Rossiyaning rivojlanish strategiyasi, tegishli davlat boshqaruv hujjatlarini takomillashtirish zarur. Ijtimoiy prognozlar iqtisodiy rivojlanish valyuta kursi shakllanishining ko'p omilli xususiyatini e'tiborsiz qoldirib, neftning jahon narxlari dinamikasiga qarab rubl kursi dinamikasini parcha-parcha baholash bilan cheklangan; valyuta siyosatining to'lov balansini muvozanatlash va Rossiyaga chet el kapitalining kirib kelishiga ta'sirini bo'rttirib ko'rsatish. Tashqi kredit va moliyaviy siyosat muammolari prognoz doirasidan tashqarida qolmoqda. “Valyutani tartibga solish va valyuta nazorati to‘g‘risida”gi qonun faqat shu ikki yo‘nalish bilan chegaralanib, valyuta siyosati va xalqaro zaxiralarni boshqarishni o‘z ichiga olmagani uchun valyuta qonunchiligini “Valyuta siyosati to‘g‘risida”gi qonun bilan to‘ldirish maqsadga muvofiq bo‘lardi. Pul-kredit siyosatining asosiy yo'nalishlarini kompleks prognozlash ko'rib chiqilishi kerak - PUL VA KREDIT 10/

8-sonli prognozda (uch yil uchun) "Yagona davlat pul-kredit siyosatining asosiy yo'nalishlari" hujjatida (keyingi o'rinlarda Hujjat deb yuritiladi). Uning prognozi o'zaro bog'liq bo'lishi kerak pul-kredit siyosati, "Strategiya-2020" va yangi (2013 yil mart) "Strategiya-2030" maqsadlari, shuningdek, "Rossiya Federatsiyasining tashqi siyosat kontseptsiyasi" (2013) bilan. Moliyaviy barqarorlikni va moliya bozorining samaradorligini ta'minlash bo'yicha Rossiya Banki tomonidan amalga oshirilgan prognozlash choralari nafaqat fond va sug'urta bozorlarini, balki uning barcha segmentlarini hisobga olishi kerak. Bunday tanlab yondashuv moliya bozorini 2020 yilgacha rivojlantirish va MFC tashkil etishning asosiy yo'nalishlarida (2013 yil) o'zini namoyon qildi, bunda kredit va valyuta bozorlari e'tibordan chetda qoldi. Ularning o‘zaro munosabatlarini hisobga olgan holda keng qamrovli ichki va tashqi pul-kredit siyosatini ishlab chiqish zarur. Shularni hisobga olgan holda, Hujjatda pul-kredit siyosatining xalqaro jihatini Evrosiyo iqtisodiy integratsiyasini rivojlantirish nuqtai nazaridan, shuningdek, Rossiya rublini xalqarolashtirish nuqtai nazaridan kuchaytirish maqsadga muvofiqdir. Hujjat Rossiya Bankining chora-tadbirlariga qaratilgan, garchi "yagona davlat pul-kredit siyosati" tushunchasi, bizning fikrimizcha, Markaziy bankning (moliyaviy mega-regulyator) boshqa idoralar - Moliya vazirligi bilan o'zaro hamkorligini nazarda tutadi. Iqtisodiy rivojlanish vazirligi, Federal soliq xizmati, Federal bojxona xizmati, vakolatli tijorat banklari, Rossiya Hisob palatasi bosh auditori. Pul-kredit siyosatining sifati va iqtisodiyotni rivojlantirishdagi rolini oshirish uchun ularning huquqlari, burchlari va javobgarliklarini qonun bilan tartibga solishning maqsadga muvofiqligi to‘g‘risida qo‘shimcha qilaylik. Davlat boshqaruvi hujjatlarida natijalarni baholash va Rossiyaning xalqaro qarz oluvchi va kreditor sifatidagi faoliyatini innovatsion yo'lda iqtisodiy rivojlanishni rag'batlantirish nuqtai nazaridan prognoz qilishga ko'proq e'tibor berish tavsiya etiladi. Rossiyaning xalqaro kredit-moliyaviy munosabatlarini milliy manfaatlarga muvofiq boshqarish imkoniyatini oshirish uchun ularning munosabatlarini hisobga olgan holda tashqi kredit-moliya siyosatini ishlab chiqish va tegishli institutsional tuzilmani yaratish zarurati mavjud. Ushbu mavzu o'z tadqiqotchilarini qidirmoqda. Adabiyotlar 1. Shishkov Yu. V. XXI asr bo'sag'asidagi integratsiya jarayonlari. M.: NP "III ming yillik", Rossiya Federatsiyasining 2030 yilgacha bo'lgan davrda uzoq muddatli ijtimoiy-iqtisodiy rivojlanish kontseptsiyasi. URL: bo'limlar/makros/prognoz/doc _06 (Kirish mumkin:). 3. Krasavina L. N. Global muammolar sharoitida xalqaro valyuta, kredit, moliyaviy munosabatlar ilmiy maktabini yangilash // Pul va kredit Krasavina L. N. Yuanning xalqarolashuvi: XXR tajribasining Rossiya uchun xususiyatlari va ahamiyati // Bank biznesi Valovaya T. D. Integratsiya testi // Rus gazetasi sentyabr. 6. Xomyakova L. I. MDH mamlakatlarida valyuta sohasida integratsiya jarayonlarini rivojlantirish to'g'risida // Valyutani tartibga solish va valyuta nazorati Krasavina L. N., Xomyakova L. I. Rossiya rublining xalqarolashuvi: tendentsiyalar va istiqbollar: monografiya. Bryansk: "Bryansk SRP VOG" MChJ nashriyoti, Pankov V.S. Iqtisodiyotning globallashuvi: qualis es et quo vadis? // Jahon iqtisodiyoti va xalqaro munosabatlar Gonkong valyuta ma'muriyatidan ma'lumot. URL: info.gov.hk/hkma/ (Kirish mumkin:). 10. Janubiy Koreya Moliya vazirligi axboroti. URL: (kirish sanasi :). 11. RBC iyul; 26 avgust (Iqtisodiy rivojlanish vazirligi smetasi). 12. Kolesnikova E. N. Pul-kredit siyosati o'tish davri// Bank ishi Matovnikov M.Yu. Rossiya korporativ qarzi muammosi ko'rinadiganidan ancha murakkab // Pul va kredit Kheifets B.A. Rossiya xalqaro qarz oluvchi va kreditordir // Xalqaro valyuta va kredit munosabatlari: universitetlar uchun darslik / ed. koll. ed. L.N. Krasavina. Moskva: Yurayt, Storchak S.A. Shartli majburiyatlar. M.: AST; Zebra E, Qarz siyosati: jahon tajribasi va rus amaliyoti: monografiya / ed. L.N. Krasavina. M .: Moliya universiteti, Aganbegyan A. G. Sog'liqni saqlash va ijtimoiy sohaning boshqa tarmoqlarini moliyalashtirishga muqobil yondashuv to'g'risida // Pul va kredit Rossiyskaya gazeta Maya. 19. Krasavina L. N. Jahon iqtisodiyotiga integratsiyalashuv va JSTga a'zolik sharoitida Rossiyada tashqi iqtisodiy xavflarni tartibga solishning kontseptual asoslarini yangilash muammolari // Pul va kredit Chumakov A. N. Global dunyo va boshqaruv muammolari // Yoshi qayerda. globallashuv ketmoqda?: Sent. maqolalar / tahrir. A. N. Chumakova, L. E. Grinina. Volgograd: O'qituvchi, Weber A.B. Zamonaviy dunyo va global boshqaruv muammolari // Globallashuv asri Maqola Moliya universitetining 2014-yildagi Davlat topshirigʻi boʻyicha byudjet mablagʻlari hisobidan amalga oshirilgan tadqiqotlar natijalari asosida tayyorlangan 52 PUL VA KREDIT 10/2014

“Jahon IQTISODIYOTI VA JAHON MOLIYA” KAFEDRASI 2016-2017 o‘quv yili uchun “Jahon iqtisodiyoti” va “Jahon moliyasi” profillari bo‘yicha bitiruv malakaviy ishlarning MAVZULARI “GLOBAL MOLIYA” PROFILI 1. Zamonaviy.

MOLIYA UNIVERSITETI “Pul-kredit munosabatlari va pul-kredit siyosati” kafedrasi Kafedra yig‘ilishining 02.09.2015 yildagi bayonnomasi bilan TASDIQLANGAN.

“Jahon IQTISODIYOTI VA JAHON MOLIYA” KAFEDRASI 2016-2017 o‘quv yili uchun “Jahon iqtisodiyoti” va “Jahon moliyasi” profillari bo‘yicha kurs ishlari MAVZULARI PROFIL “GLOBAL MOLIYA” 1. Hozirgi tendensiyalar

Belarus Respublikasi Prezidentining 2015 yil 18 dekabrdagi 505-sonli Minsk farmoni Belarus Respublikasining 2016 yilga mo'ljallangan pul-kredit siyosatining asosiy yo'nalishlarini tasdiqlash to'g'risida 1. Ilova qilingan Asosiy yo'nalishlar tasdiqlansin.

2 TASDIQLANGAN Belarus Respublikasi Prezidentining 23.12.2011 yildagi 591-son Farmoni Belarus Respublikasining 2012 yilga mo'ljallangan pul-kredit siyosatining ASOSIY YO'nalishlari 1-BOB ASOSIY QOIDALAR 1. Pul-kredit siyosati

“Interaktiv plyus” ilmiy hamkorlik markazi Kondratieva Dinara Eduardovna talaba Olenina Angelina Vladimirovna talaba Starova Olga Valerievna t.f.n. iqtisodiyot Fanlar, qurilish muhandisligi dotsenti

Mutaxassislik kodi: 08.00.10 Moliya, pul muomalasi va kredit Mutaxassislik formulasi: “Moliya, pul muomalasi va kredit” ilmiy mutaxassisligi mazmuni fundamental va amaliy ilmiy hisoblanadi.

2014-2015 o‘quv yili uchun DISTIRMA ISTINA MAVZULARI Pul-kredit munosabatlari va pul-kredit siyosati kafedrasi. “Moliya va kredit” mutaxassisligi, “Bank ishi” mutaxassisligi. 1-bo'lim. Pul

O'ZGARLAR VEKTORI Lidiya Krasavina Rossiya rublini baynalmilallashtirish strategiyasining konspektlari 2000-yillardan boshlab MDHda rus rublini xalqarolashtirish jarayoni faol rivojlanmoqda.

Magistratura dissertatsiyasining MAVZULARI “Korporativ moliya” dasturi 2017/2018 ak. yil 1. Zamonaviy iqtisodiy sharoitda Rossiya kompaniyalari kapitalini boshqarish xususiyatlari. 2. Manbalarni tanlash

Belarus Respublikasi Prezidentining 2013 yil 31 dekabrdagi 586-sonli Minsk farmoni Belarus Respublikasining 2014 yilga mo'ljallangan pul-kredit siyosatining asosiy yo'nalishlarini tasdiqlash to'g'risida 1. Ilova qilingan asosiy yo'nalishlar tasdiqlansin.

Belarus Respublikasi Prezidentining 2017 yil 31 dekabrdagi 470-sonli farmoni Belarus Respublikasining 2018 yilga mo'ljallangan pul-kredit siyosatining asosiy yo'nalishlarini tasdiqlash to'g'risida.

MOLIYA BOSHQARMASI KAFEDRASI Kurs misollari va tezislar(mavzularning yakuniy matni rahbar bilan birgalikda belgilanadi)

MAGISTRATSIYA DISSERT ISHLARI MAVZULARI “Korporativ moliya” dasturi 2016/2017 ak. yil 1. Zamonaviy iqtisodiy sharoitda Rossiya kompaniyalari kapitalini boshqarish xususiyatlari. 2. Manbalarni tanlash

UDC 336.275.3 TISBI BULLETINI RUSSIYA FEDERATSIYASI O'RTA BO'LGAN QARZ SIYoSATI SHMULEVICH MS, t.f.n. iqtisodiyot

Makroiqtisodiy tahlil 2014 yil Dekabr Jahon tendentsiyalari: AQSh iqtisodiyoti o'sishda, rivojlanayotgan mamlakatlarning o'sish sur'ati sekinlashmoqda Jahon tovar bozorlari: tovar bozorida yangi "muvozanat darajasi" izlanishi

080300.68 «MOLIYA VA KREDIT» TAYYORLANISH YO'NALIGI BO'YICHA SUHBAT DASTURI Pul 1. Pul bozor munosabatlarining kategoriyasi sifatida. Pulning kelib chiqishi va mohiyati. Pulning mohiyati haqidagi nazariy tushunchalar.

2 Kirish. Mavzuning dolzarbligi. Tijorat banklarining moliyaviy siyosatini takomillashtirish ayniqsa muhim ahamiyat kasb etmoqda, chunki. banklar turli xil portfellar bo'yicha bir nechta moliyaviy siyosat turlarini birlashtirishi mumkin

“Moliya, pul muomalasi va kredit” mutaxassisligi bo'yicha DASTUR 1 1. Moliya tizimi. tushuncha moliya tizimi. Moliya tizimining tuzilmalari va moliya tizimining boshqaruv organlari. Moliyaviy ta'sir

RUS-ARMAN (SLAVAN) DAVLAT UNIVERSITETI 08.00.10 “MOLIYA, PUL AYLANTIRISI VA KREDIT” IXTISOSIYLIGI BO'YICHA ASPIRANTA TA'LIMGA NOMIZAT IMTIHONI SAVOLLARI Iqtisodiyot kafedrasi tomonidan tasdiqlangan.

àúu Ë ÔÓÎÌÂÌËfl étìmu Ì i Ì Ôapple ÎÂÌËÈ ÂÂÊÌÓ-Íapple ËÚÌÓÈ ÎÎËÚËÍË Îòôû ÎÚËÍË Îòôû ÎÚËÍËÓÓËËË1 Ó Ó Á ÏÂÒÚËÚÂÎfl

JST VA PUL JARAYONLARINI TARTIB TUTIRISH Bayarsaixon Z. Ilmiy rahbar iqtisod fanlari nomzodi, professor Abramova M.A. Rossiya Federatsiyasi hukumati huzuridagi Moliya universiteti Pul jarayonlarining holati

MOSKVA IQTISODIY FORUM 2013 RUSSIYA MOLIYA TIZIMI: qarama-qarshiliklar va samarali rivojlanish salohiyati L.L. Igonina, iqtisod fanlari doktori, Federal davlat byudjeti oliy kasbiy ta'lim muassasasi menejment va marketing kafedrasi professori

Moliya nazariyasi 08.00.10 Moliya, pul muomalasi va kredit mutaxassisligi bo'yicha nomzodlik imtihoniga SAVOLLAR 1. Moliyaning mohiyati va ishlab chiqarish munosabatlari tizimidagi o'rni. 2. Moliyaning funktsiyalari

Gaidar forumidagi ma'ruza tezislari Evropa va Rossiyaning iqtisodiy istiqbollari Evropa iqtisodiyoti va Rossiya iqtisodiyotining rivojlanish istiqbollarini muhokama qilishda ishtirok etish men uchun katta sharaf va mamnuniyatdir.

Belarus Respublikasi Prezidentining 2014 yil 1 dekabrdagi 551-sonli Minsk farmoni Belarus Respublikasining 2015 yilga mo'ljallangan pul-kredit siyosatining asosiy yo'nalishlarini tasdiqlash to'g'risida 1. Ilova qilingan asosiy yo'nalishlar tasdiqlansin.

“BIZNES TAHLILI VA MOLIYA” MAGISTRATSIYA DASTURI KURS ISHLARI VA DISSERTASIYALAR MAVZULARI Tadqiqot yo‘nalishlari STRATEGIYASI VA BIZNES XARAJLARI Namunaviy mavzular Yirik sanoat korxonalaridan chiqish strategiyalari.

UDC 338(476):342 Tixonenko S.M. DAVLAT QARZI BELARUS RESPUBLIKASI MILLIY XAVFSIZLIGI KO'ZDAGI.

IPM tadqiqot markazi Belarusdagi Germaniya iqtisodiy guruhi Evrobond konferensiyasi: Asosiy xulosalar AZ/02/04 1. Kirish 2003 yil 10 dekabr Institut tadqiqot markazi

Dollarning evroga nisbatan qadrsizlanishining mumkin bo'lgan oqibatlari haqida Iyun oyi boshidan buyon pasayish kuzatilmoqda valyuta kursi dollar bir qator asosiy jahon valyutalariga nisbatan. Ikki yarim oy ichida

UDC 338.001.36 Rossiya Federatsiyasining davlat qarzini boshqarish muammolari Gorshkova Sofiya Aleksandrovna Gorshkova Sofiya Aleksandrovna Rossiya iqtisodiyot universiteti

Joriy makroiqtisodiy siyosatlarning ichki kelishilgan ro'yxati bilan birga milliy raqobatbardoshlikni oshirish siyosati. Adabiyot 1. Kruk D., Chubrik A. Rivojlanish stsenariylari

2015-2016 o‘quv yili uchun 6M050600-Iqtisodiyot ixtisosligi bo‘yicha magistrlik dissertatsiyalari mavzulari Diplom ishining mavzusi 1 Qozog‘istonda hayot sifatini yaxshilash muammolari va istiqbollari 2 Iqtisodiyot

OECDga a'zo bo'lish majburiyatlari doirasida kapital harakatining liberallashuvi: hal qilinmagan muammolar va kapital harakati bo'yicha cheklovlarni olib tashlash oqibatlari.

Ekspert fikri Rossiya Federatsiyasi Savdo-sanoat palatasining Moliya bozorlari va kredit tashkilotlari qo'mitasi Rossiya Bankining 2015 yil uchun yillik hisobotiga muvofiq. federal qonun"Rossiya Federatsiyasi Markaziy banki to'g'risida

38.03.01 “Iqtisodiyot” (“Moliya va kredit”) yo‘nalishi bo‘yicha bitiruv malakaviy ishlari mavzulari ro‘yxati (2016 yil 31 avgustdagi Ilmiy kengash majlisida tasdiqlangan 1-bayonnoma) Davlat moliyasi

YEVROOSIY IQTISODIYOT ITTIROQI makonida moliya bozorlarining integratsiyasi T.Shch. Davtyan Yevroosiyo iqtisodiy komissiyasi Moliya siyosati departamenti direktori, Praga, 2017 yil a'zo davlatlar

GRNTI UDC N.V. Cherepova, Janubi-g'arbiy davlat universitetining Iqtisodiyot va boshqaruv fakulteti 3-kurs talabasi, Kursk Rossiyaning valyuta tizimi transformatsion iqtisodiyot sharoitida.

ROSSIYA IQTISODIYoTI MOLIYAVIY BAQARORLIGINI TA'MINLASHDA BANK SEKTORINING O'RNI.

MOLIYAVIY BAQARARLILIK IQTISODIY O'SISSHNI TA'MINLASHNING ZARUR BO'LGAN SHARTI: RIVOJLANGAN BOZORLARNING XAVFLARNING Qiyosiy Tahlili Kartavov IV. Ilmiy maslahatchi: t.f.n., dots. Matrizaev B.D. Moliyaviy

Slayd 0 “Yagona davlat pul-kredit siyosatining 2012-yil va 2013-2014-yillarga moʻljallangan yoʻriqnomasi” loyihasi asosida tayyorlangan axborot materiali Ilmiy-tadqiqot departamenti direktori

2017-2018 o‘quv yili uchun 38.03.01 “Iqtisodiyot” yo‘nalishi bo‘yicha bitiruv malakaviy ishlarining taxminiy mavzulari “Moliya va kredit” (bakalavr bosqichi) profili 1. Zamonaviy pul tizimi

Qozog'iston Respublikasi 2006 yil XVF missiyasining yakuniy bayonoti 1 2006 yil 20 oktyabr XVF missiyasi joriy makroiqtisodiy vaziyatni muhokama qilish uchun 2006 yil 16-20 oktyabr kunlari Qozog'iston Respublikasida bo'ldi.

Iqtisodiyot IQTISODIYoTI Markova Olga Mixaylovna t.f.n. iqtisodiyot F., dotsent, Rossiya Federatsiyasi Hukumati huzuridagi Moliya universiteti, Moskva, ROSSIYADA VALYUTA TARTIBIY VA VALYUTA NAZORAT TIZIMINING RIVOJLANISHI.

PRESS-RELIZ 18 Moliya bozoridagi vaziyat to'g'risida 2016 yil 27 iyul Almati 1. 2016 yil iyun oyida inflyatsiya Qozog'iston Respublikasi Milliy iqtisodiyot vazirligi Statistika qo'mitasining rasmiy ma'lumotlariga ko'ra,

1. Xalqaro valyuta tizimi kontseptsiyasi 2. To'lov balansi: tushunchasi va asosiy moddalari 3. Valyuta kursi sifatida iqtisodiy kategoriya 4. Valyuta bozori tushunchasi, uning vazifalari va ishtirokchilari Xalqaro valyuta

UDC 336.648 Rossiya kompaniyalari tomonidan xalqaro moliya bozorlaridan kapital jalb qilish muammolari Fesik DD, talaba Rossiya, 105005, Moskva, MSTU im. N.E. Bauman, "Moliya" bo'limi boshlig'i:

ROSSIYA FEDERASİYASI MARKAZIY BANKINING PUL-KARSIYA SIYosatiga IQTISODIYoTI BARQAROR SHARTOLA TA'SIR ETGAN OMILLAR Ramazanov Magomed Gadjiyavovich Dog'iston Davlat universiteti Maxachqal'a, Dog'iston,

Belarus Respublikasi Prezidentining 2008 yil 29 avgustdagi 460-sonli qarori Minsk

Federal davlat ta'lim davlat tomonidan moliyalashtiriladigan tashkilot oliy ma'lumot "ROSSIYA FEDERASİYASI HUKUMATI HUZURIDAGI MOLIYA UNIVERSITETI" Davlat moliya kafedrasi Moliya boshqarmasi

ILMIY TADQIQOT ISHLARI YO‘NALISHLARINING NAMUNA MAVZULARI. 1. Mintaqaviy moliya tizimining rivojlanish xususiyatlari. 2. Byudjet taqchilligi: moliyalashtirish manbalari va mexanizmlarini optimallashtirish. 3. Byudjet

WRC yo'nalishining taxminiy mavzulari 38.03.01 Iqtisodiyot 1. Ishlab chiqarish hajmini optimallashtirish va moliyaviy natijalar to'g'ridan-to'g'ri xarajatlarni hisobga olish tizimida. 2. Tizimda korxonani rivojlantirish strategiyasini rejalashtirish

UDC 339.9 ZAMONAVIY DUNYO PUL TIZIMINING HOVLATI VA UNING ISLOXOT YO'LLARI Bagdasarova V.V. bakalavriat, Dog'iston Davlat Texnika Universiteti, Maxachqal'a, Rossiya Annotatsiya: Hisobotda

Hozirgi bosqichda rus madaniyatining rivojlanishi ko'p jihatdan globallashuv iqtisodiy jarayonlari bilan belgilanadi, bu nafaqat mamlakatning iqtisodiy sohasida, balki muhim o'zgarishlarning sababidir. ijtimoiy soha tsivilizatsiya rivojlanishining butun oldingi tajribasini, uning asosiy qadriyatlari va ma'nolarini shubha ostiga qo'yadi, asl milliy madaniyatlarning o'ziga xosligini yo'qotish xavfini tug'diradi, madaniyat g'oyalari va madaniy qadriyatlarini butunlay qayta ko'rib chiqishga yordam beradi. millat taraqqiyoti.

A.Smit, K.Marks, M.Veber, A.Toynbi, T.Veblen, J.Gelbreyt kabi yirik faylasuf va iqtisodchilar qarashlarining evolyutsiyasi madaniyat va iqtisod bir-biridan ajralmas ekanligini tasdiqlash imkonini beradi. va faqat ularning maqsad va tamoyillari birligi bilan mumkin samarali yechim jamiyatning ijtimoiy-iqtisodiy muammolari va jahon makoni va globallashuv jarayonlari doirasida milliy iqtisodiyot va madaniyatning o'zaro ta'sirining evolyutsion istiqboli.

Shu bilan birga, asosiy va ustun rol har doim mantiqiy va tarixiy ma'noda birlamchi deb tan olingan madaniyatga tegishli ekanligini tushunish kerak. Mamlakat rivojlanishining ijtimoiy omillari bilan belgilanadigan madaniyat konservativdir va agar o'zgartirilsa, u juda sekin. Bu din, tarix, milliy an'analar va xususiyatlar bilan belgilanadi va muayyan xalqlarning ma'naviy va madaniy qadriyatlarining butun tizimini o'z ichiga oladi.

Iqtisodiyot, aksincha, har doim nisbatan harakatchan, harakatchan iqtisodiy hayot sifatida tavsiflangan, axloqiy me'yorlar ta'siriga duchor bo'lgan, qoida tariqasida, alohida shaxslarning va umuman davlatning iqtisodiy manfaatlariga jiddiy ta'sir ko'rsatadi. Bundan tashqari, axloqiy me'yorlar mamlakatning ijtimoiy-iqtisodiy rivojlanishida vosita yoki tormoz bo'lishi mumkin. Har qanday mamlakatning ijtimoiy-iqtisodiy rivojlanishini belgilovchi omillarni o'rganishda uning madaniy qadriyatlarining o'ziga xos xususiyatlarini va davlat faoliyatining asosini tashkil etuvchi ijtimoiy va iqtisodiy omillarning o'zaro bog'liqligining tabiatini hisobga olish kerak. milliy o‘ziga xosligini saqlab qolish va global muammolar va inqiroz zarbalariga dosh berishga imkon beradi.

Shubhasiz, jamiyatning ijtimoiy-iqtisodiy rivojlanish jarayonlarini bilish milliy iqtisodiyot va madaniyatning birligi va qarama-qarshiligidan, ularning o'zaro ta'siri va o'zaro bog'liqligidan tashqarida mumkin emas. Zamonaviy voqelik ushbu munosabatlarning quyidagi asosiy xususiyatlarini ajratib ko'rsatishga imkon beradi: - madaniyat va uni keltirib chiqaradigan ijtimoiy omillar jamiyatdagi milliy iqtisodiy jarayonlarning rivojlanishining asosiy harakatlantiruvchi kuchidir, shu bilan birga u iqtisodiy kuchlar milliy madaniy an'analarni rivojlantirish va saqlashni rag'batlantiradi yoki to'sqinlik qiladi va milliy xususiyatlar mamlakatlar; — shaxslarning milliy iqtisodiy manfaatlari ma'lum bir xalqning madaniy an'analari va g'oyalari bilan shakllanadi va boshqariladi, bunda sivilizatsiya rivojlanishining har bir tarixiy davri, ayniqsa, globallashuv davridagi xususiyatlar hisobga olinadi; — millatning axloqiy me’yorlari va madaniyati haqiqat, ular bilan hisoblashish kerak, lekin ularga bo‘ysunmaydi. iqtisodiy tahlil va prognoz; - milliy iqtisodiyotni rivojlantirishda ijtimoiy omillar, shubhasiz, muhim o‘rin tutadi va ularga alohida e’tibor qaratish zarur; - ijtimoiy-iqtisodiy tizimlarning rivojlanishi asosida madaniy qadriyatlar va millatning iqtisodiy manfaatlari o'rtasida doimo tub farq mavjud; - millat madaniyati mamlakat ijtimoiy-iqtisodiy rivojlanishining eng muhim sharti sifatida iqtisodiy nazariya doirasida alohida o'rganish predmeti bo'lib, unga e'tibor bermaslik jamiyat hayotining har qanday modeliga muqarrar ravishda ta'sir ko'rsatadi va qarorlar qabul qilinishiga sabab bo'ladi. xalq ruhiga ziddir.

Ijtimoiy-iqtisodiy jarayonlar o'tmishdagi, ko'proq darajada hozirgi va ayniqsa kelajakdagi ijtimoiy omillarga (inson borlig'ining ma'naviy, nomoddiy qadriyatlari, uning milliy madaniyati) asoslanadi va bo'ladi. kapitalizm hozirgi ko'rinishida jiddiy o'zgarishlarni boshdan kechirgan va sayyoradagi ijtimoiy evolyutsiya jarayoni so'l siljishning muhim bosqichiga yaqinlashgan iste'molchilar jamiyati inqirozi fonida asta-sekin va ishonchli tarzda o'zlarini ustuvor deb e'lon qiladi. . Milliy iqtisodiyotning rivojlanish tarixi iqtisodchilarga turli mamlakatlardagi ijtimoiy-iqtisodiy munosabatlarning shakllanishi va rivojlanishining o'ziga xos tarixiy, milliy, iqtisodiy, siyosiy va boshqa xususiyatlariga ega bo'lgan quyidagi modellarini aniqlash imkonini berdi: - Germaniya modeli. kuchli davlat tomonidan ta'minlangan erkinlik tamoyillariga asoslangan ijtimoiy yo'naltirilgan iqtisodiyot;

- tadbirkorlik faoliyati erkinligini rag'batlantiradigan Amerika modeli, buning natijasida resurslarning to'liq bandligi va narx barqarorligi ta'minlanadi; - ta'minlash maqsadida davlatning iqtisodiyotga faol aralashuvini nazarda tutuvchi shved modeli ijtimoiy himoya aholi va iqtisodiyotning inqirozsiz rivojlanishi. Iqtisodiy va o'rtasidagi munosabatlarni o'rganishga makroiqtisodiy yondashuv nuqtai nazaridan ijtimoiy jarayonlar mamlakat taraqqiyotida ham butun mamlakat bo‘yicha, ham aholi jon boshiga to‘g‘ri keladigan jamlangan ko‘rsatkichlarni tahlil qilish zarur. Jamiyatning ijtimoiy-iqtisodiy manfaatlari muvozanatini baholash imkonini beruvchi davlatning ijtimoiy-iqtisodiy rivojlanish dinamikasini tavsiflovchi asosiy ko'rsatkichlar quyidagilardan iborat: - yalpi ichki mahsulot, yalpi milliy daromad; — aholi jon boshiga daromad, o‘rtacha ish haqi, ishsizlik darajasi (bandlik); - inflyatsiya darajasi, o'sish sur'atlari, mehnat unumdorligi va boshqalar.

An'anaviy makro ko'rsatkichlarga qo'shimcha ravishda, BMT tomonidan integral ko'rsatkich (Inson taraqqiyoti indeksi, inson taraqqiyoti indeksi) asosida taklif qilingan, har yili mamlakatlararo taqqoslash va turmush darajasini o'lchash uchun hisoblangan makroiqtisodiy tahlilning xalqaro yondashuvi faol qo'llaniladi. , savodxonlik, ta'lim va uzoq umr ko'rish o'rganilayotgan mamlakat inson salohiyatining asosiy xususiyatlari sifatida. Inson taraqqiyoti indeksini hisoblash uchun quyidagi ma'lumotlardan foydalaniladi: - real va prognozli umr ko'rish davomiyligi; - aholining savodxonlik va ta'lim darajasi; — savodxonlik va o‘rganish ko‘rsatkichlari; - aholi jon boshiga real yalpi ichki mahsulot va boshqalar.Mamlakat iqtisodiy o'sishining ijtimoiy yo'naltirilganligining yuqoridagi barcha makroiqtisodiy ko'rsatkichlari bir xil darajada muhim va birgalikda davlatning ijtimoiy-iqtisodiy siyosatining mazmunini belgilaydi, uning jamiyat uchun samaradorligini baholash imkonini beradi. Afsuski, BMT tomonidan taklif etilayotgan tahlilning an’anaviy usullari ham, xalqaro yondashuv ham “milliy iqtisodiyotning zamonamizning global muammolari va inqirozlariga chidamlilik darajasi”ni baholashga imkon bermaydi.

Bu ko‘rsatkich mamlakatning ijtimoiy-iqtisodiy rivojlanishini tahlil qilishda hech qayerda uchramaydi va baholash mezonlariga ega emas, shu bilan birga, bizning fikrimizcha, milliy qadriyatlarning saqlanish darajasini baholashning kompleks mezonlarini o‘z ichiga olgan yaxlit ko‘rsatkich sifatida. madaniy an'analar va ularning barqarorlikni ta'minlash uchun milliy iqtisodiyotga ta'siri juda qiziqarli va ijtimoiy-iqtisodiy ijtimoiy jarayonlarning barcha ishtirokchilaridan (davlat, ushbu profildagi xalqaro institutlar, olimlar, biznes vakillari va barqaror rivojlanishdan manfaatdor har bir shaxs) jiddiy e'tiborni talab qiladi. , xalqning ijobiy iqtisodiy va madaniy rivojlanishi).

Mamlakatlarda bozor iqtisodiyotini shakllantirishning jahon tajribasi globallashuv davrida milliy madaniyat va iqtisodiyot o'rtasidagi yaqin aloqalarni saqlash zarurligini ko'rsatadi, bu to'liq e'tirof etilgan va. Rossiya hukumati. Ushbu maqsadga erishish uchun Rossiya Federatsiyasi Hukumati 2012-2018 yillarga mo'ljallangan "Rossiya madaniyati" Federal maqsadli dasturini ishlab chiqdi, uning doirasida Rossiya Federatsiyasi Madaniyat vazirligi ushbu maqsadlarni amalga oshirish uchun tashkiliy va moliyaviy rejani tuzdi. ushbu dastur Rossiyaning madaniy merosini moliyalashtirishning 114 yo'nalishini ko'zda tutadi.

Zamonamizning global muammolari davrida milliy madaniyatni avlodlar uchun asrab-avaylash masalalari har qachongidan ham keskinlashmoqda, bu faqat xalqning ijtimoiy va iqtisodiy imkoniyatlarining yaqin o'zaro ta'siri va bir yo'nalishliligi bilan mumkin, chunki globallashuv tendentsiyalari siyosiy va iqtisodiy sohalarda. iqtisodiy sohalar sezilarli o'zgarishlarga olib keladi va oldingi madaniy tajribani shubha ostiga qo'yadi.tsivilizatsiya, uning asosiy qadriyatlari va ideallari o'ziga xos madaniyatlarning o'ziga xosligini yo'qotish xavfini tug'diradi.

Global muammolar sharoitida Rossiyaning xalqaro valyuta-moliyaviy munosabatlaridagi xavflar*

Maqolada Rossiyaning jahon iqtisodiyotiga integratsiyalashuvi va JSTga a'zo bo'lish kontekstida xalqaro valyuta, kredit, moliyaviy munosabatlardagi risklar ko'rib chiqiladi. Zamonaviy global muammolarni hisobga olgan holda tashqi iqtisodiy risklarni tartibga solishning yangilangan nazariy yondashuvlari taklif etiladi.

l. n. Krasavina, "Rossiya Federatsiyasi hukumati huzuridagi Moliya universiteti" FGOBU HPE Xalqaro iqtisodiy munosabatlar tadqiqot markazi direktori

Rossiyaning JSTga a'zo bo'lishi (2012 yil) mamlakatning jahon iqtisodiyotiga integratsiyalashuviga yordam beradi. Bu jarayonning dialektikasi uning ijobiy va salbiy oqibatlarining uyg'unligida namoyon bo'ladi. Bir tomondan, ijtimoiy-iqtisodiy rivojlanishda modernizatsiya va innovatsiyalar orqali Rossiyaning xalqaro raqobatbardoshligini oshirish uchun rag'bat kuchaymoqda. Boshqa tomondan, xalqaro risklar, jumladan, valyuta, kredit va moliyaviy munosabatlarda (keyingi o'rinlarda IFFR deb yuritiladi) ortib bormoqda. Bu yangi muammolarni hisobga olgan holda ICFRda yo'qotishlar xavfini tizimlashtirishni talab qiladi - Rossiyaning globallashayotgan jahon iqtisodiyotiga integratsiyalashuvi, ayniqsa moliyaviy globallashuv jarayonida, shuningdek, bunday risklarni boshqarishning kontseptual yondashuvlarini yangilash.

Tashqi iqtisodiy risklarni tizimlashtirish

Taklif etilayotgan tashqi iqtisodiy risklarni tizimlashtirish ularning rivojlanishining uzluksizligi tufayli tarixan belgilangan tasnifga asoslanadi. Aniqroq bo'lishi uchun, birinchi navbatda, pul va kreditni ajratib ko'rsatish tavsiya etiladi moliyaviy risklar xalqaro iqtisodiy munosabatlarda risklar tipologiyasining tarkibiy qismlari sifatida.

Xalqaro iqtisodiy munosabatlardagi risklar tipologiyasining asosiy tarkibiy qismlari

1. Tizimli tavakkalchilik - iqtisodiyotning tsiklik rivojlanishi bilan bog'liq yo'qotishlar xavfi. Ushbu xavf Rossiyaning jahon iqtisodiyotiga integratsiyalashuvi va JSTga a'zo bo'lishi sharoitida kuchayadi, bu iqtisodiyot rivojlanishidagi tsiklik tebranishlarning bir mamlakatdan ikkinchisiga tarqalishining tezlashishi bilan bog'liq. Masalan, yaqinda global moliyaviy iqtisodiy inqiroz, 2007 yilning kuzida Qo'shma Shtatlarda boshlangan, tez orada ko'pchilik mamlakatlarni, shu jumladan Rossiyani qamrab oldi. Zamonaviy sharoitda tizimli xavf inqirozdan keyingi tushkunlikka o'tish, mamlakatlarning iqtisodiy rivojlanishining sekinlashishi bilan ham bog'liq.

2. Raqobat xavfi - tashqi iqtisodiy faoliyatda Rossiya ishtirokchilarining nisbatan past raqobatbardoshligi tufayli yo'qotish xavfi. Bunday xavf xorijiy kompaniyalarning Rossiyaga kelishi, Rossiya moliya bozori ishtirokchilari o'rtasida xorijiy kapital ulushining ko'payishi bilan kuchayishi mumkin, agar ular vaqtinchalik foydalanmasalar. Imtiyozli davr raqobatbardosh pozitsiyalarni mustahkamlash.

Jahon savdosining global qoidalaridan farqli o'laroq, xorijiy kontragentlar tomonidan adolatsiz raqobat, IVCFOning rossiyalik ishtirokchilariga bosim o'tkazish orqali tenglik tamoyilini buzish, ularni kamsitish ehtimoli saqlanib qolmoqda. Bu risk eksport-importning valyuta, kredit va to'lov shartlarini belgilashda namoyon bo'ladi

* Maqola Moliya universitetining 2013 yildagi Davlat topshirigʻi doirasida byudjet mablagʻlari hisobidan olib borilgan ilmiy-tadqiqot ishlari natijalari asosida tayyorlangan.

1 Umumiy qabul qilingan nazariya o'rniga iqtisodiy tsikllar"Iqtisodiy tushkunlik" atamasi bo'sh "yangi norma" atamasini ishlata boshladi - yangi norma, Pumko menejerlari tomonidan ishlab chiqilgan - xavfni himoya qilish firmasi.

№10 2013 i bank ishi I 23 I

tahlil va moliyaviy siyosat

Rossiyadagi operatsiyalar va xalqaro kredit va moliyaviy shartnomalar.

3. Rossiya tashqi iqtisodiy faoliyatining ko'lami va geografiyasini bosqichma-bosqich kengaytirish istiqboli mamlakat xavfini oshirish ehtimolini oshiradi. Shu bilan birga, yo'qotish xavfi chet ellik kontragentning Rossiya eksportchisi, kreditori, investori oldidagi majburiyatlarini, shu jumladan, texnik majburiyatlarini bajarmasligi bilan bog'liq.

4. Suveren risk dolzarb - xorijiy davlatlar tomonidan xalqaro majburiyatlarni bajarmaslik (defolt, to'lovlarni to'xtatib turish, Rossiya tomonidan sotib olingan davlat qimmatli qog'ozlarini qayta tuzish). Masalan, Kiprda bu yil rasmiy tashqi qarz iqtisodiy va qarz inqirozi tufayli qayta tuzildi.

5. Davlat yoki xususiy tadbirkorlarning tashqi iqtisodiy faoliyatining noto'g'ri strategiyasi, siyosiy emas, balki tashqi iqtisodiy faoliyatning ustuvorligi tufayli yuzaga keladigan strategik xavfning yuzaga kelish ehtimoli ortib bormoqda. iqtisodiy mezonlar Rossiyaning xalqaro iqtisodiy shartnomalarini ishlab chiqishda, shu jumladan ularning pul-kredit va to'lov shartlari.

6. Jahon bozorlarining beqarorligi sharoitida bitimning bozor kon’yunkturasi, shu jumladan valyuta-kredit va moliyaviy shartlar shartnoma shartlariga nisbatan noqulay o‘zgarishlar yuz berganda yo‘qotishlarning bozor xavfi ortadi.

7. Dunyoda, shu jumladan Rossiyada narxlar barqarorligining yo'qligi inflyatsiya xavfida namoyon bo'ladi. Inflyatsiya darajasining oshishi bilan Rossiya eksportchilari ishlab chiqarish xarajatlarini va rublda ifodalangan eksport operatsiyalari bo'yicha yo'qotishlarni oshirdi; import qiluvchilar va xalqaro qarz oluvchilar uchun xalqaro majburiyatlarni to'lash uchun qadrsizlangan rubl uchun xorijiy valyutani sotib olish qimmatroq bo'ladi.

8. Rossiyaning tovarlarning global elektron tijoratidagi ishtiroki kuchayishi bilan elektron tijorat va internet-banking xavfi ortib bormoqda. Bu elektron tijorat haqidagi ma'lumotlarga ruxsatsiz kirish ehtimoli bilan bog'liq. Agar provayder ishtirok etsa, elektron ma'lumotni qayta ishlash va saqlashning yaxlitligini buzish xavfi mavjud. xalqaro operatsiyalar tovar va xizmatlarni yetkazib berishning kechikishi xavfi.

9. Axborot makonining globallashuvi sharoitida axborot xavfi ortadi. U bilan bog'liq yo'qotishlar ehtimoli sabab bo'ladi

operatsiyaning valyuta, kredit, moliyaviy va to‘lov shartlari bilan bog‘liq shaffof bo‘lmagan, assimetrik, to‘liq bo‘lmagan ma’lumotlardan foydalanish. Ushbu xavf tranzaktsiya ishtirokchilari yoki bank va moliyaviy xizmatlardan foydalanuvchilar to'g'risidagi ma'lumotlar sizib chiqqanda ham yuzaga keladi.

10. Noqonuniy operatsiyalarning sayyoraviy tarqalishi munosabati bilan yashirin operatsiyalar, jinoiy faoliyatdan olingan daromadlarni legallashtirish va terrorizmni moliyalashtirish xavfi ortib bormoqda. Moliyaviy barqarorlik kengashi maʼlumotlariga koʻra, jahon iqtisodiyotining yashirin moliya sektori 2012-yil boshida 67 trillion dollarga yetdi (jahon yalpi ichki mahsulotining 8,6 foizi) – butun moliya sektorining 25-30 foizi va bank sektorining qariyb 50 foizi. Moliya bozori va yashirin bank faoliyatida noqonuniy valyuta va moliyaviy operatsiyalar xavfi Rossiya uchun ham xosdir. Bundan tashqari, uning dunyoda yashirin valyuta, kredit va moliyaviy operatsiyalarning global xavfi bilan o'zaro ta'siri kuchaymoqda.

11. Rossiyaning jahon iqtisodiyotiga integratsiyalashuvi va JSTga a’zo bo‘lishi sharoitida xalqaro kapital oqimlarining liberallashuvi ta’sirida uni ushlab turish bo‘yicha samarali chora-tadbirlar ko‘rilmaganligi sababli kapitalning chiqib ketishi va mamlakatdan qochish xavfi ortdi. . Rossiyadan kapitalning chiqib ketishi 2008 yilda 132,7 milliard dollarni, 2009 yilda 52 milliard dollarni, 2011 yilda esa 80,5 milliard dollarni tashkil etdi. 2012 yilda xususiy kapitalning chiqib ketishi.

12. Milliy qonunchilikning samarasizligi bilan bog'liq huquqiy xavf, agar u JST tomonidan belgilangan xalqaro huquqiy me'yorlarga mos kelmasa, ayniqsa iqtisodiyotning Rossiya moliya bozorining institutsional ishtirokchilari uchun vaqtinchalik rag'batlantirilmaydigan sohalarida kuchayadi. Misol uchun, bank tizimining qariyb yarmi allaqachon teng sharoitlarda raqobat muhitida ishlamoqda xorijiy banklar. Boshqa mamlakatlarning da'volari bilan bog'liq holda Rossiyaning JSTda arbitraj nizolari ehtimoli prognoz qilinmoqda. Bunga, masalan, Yevropa Ittifoqining (2013-yil) Rossiyada olib kirilayotgan Yevropa avtomobillari uchun yashirin import boji sifatida qaraladigan qayta ishlash toʻlovi undirilishiga qarshi noroziligi dalolat beradi.

13. Obro‘ tavakkalchiligi – tashqi iqtisodiy faoliyat ishtirokchisi o‘z vazifalarini adolatsiz bajarishi yoki xalqaro agentliklar tomonidan uning reytingi pasayishi munosabati bilan uning ishchanlik obro‘sini yo‘qotish xavfi.

mavhum. Ushbu maqola Rossiyaning globallashuv yo'lini, shuningdek, Rossiyaning JSTga a'zo bo'lish yo'lini ochib berishi mumkin bo'lgan xalqaro valyuta, moliyaviy va kredit munosabatlarining xavf-xatarlarini ko'rib chiqadi. Ekzogen xavflarni tartibga solishning nazariy yondashuvlari yangi global iqtisodiy muammolar nuqtai nazaridan qayta ko'rib chiqiladi va yanada tizimlashtiriladi.

kalit so'zlar. xavflar; xalqaro valyuta-moliya va kredit munosabatlari; tizimlashtirish risklari; JST; ekzogen risklarni tartibga solishning nazariy yondashuvlari.

kalit so'zlar. Risklar, xalqaro valyuta, kredit, moliyaviy munosabatlar, risklarni tizimlashtirish, JST, risklarni boshqarishning konseptual yondashuvlari.

I 24 I bank i №10 2013 yil

14. Mamlakat, korporatsiyalar, banklar reyting agentliklari tomonidan asossiz yoki xolis baholangan taqdirda reyting tavakkalchiligi yuzaga keladi. Masalan, inqirozdan oldingi davrda yetakchi xorijiy banklarning haddan tashqari yuqori baholangan reytingi ularning yetarli darajada bo‘lmaganligi sababli asossiz bo‘lib chiqdi. zahira kapitali. Jahon inqirozi sharoitida bu bank likvidligining keskin tanqisligida namoyon bo'ldi. Xalqaro agentliklar tomonidan rossiyalik qarz oluvchilar reytingining past baholanishi xorijiy kreditorlar tomonidan ularga nisbatan talablarning oshishiga olib keldi. Rossiyaning JSTga a'zoligi sharoitida mamlakatimizning reyting agentliklari faoliyati ustidan nazoratni amalga oshirish taklifi katta ahamiyatga ega.

15. Rossiya kreditoriga qarzni to'lashning shartnoma shartlarini o'zgartiradigan vijdonsiz kontragent tomonidan xalqaro majburiyatlarni uchinchi shaxsga o'tkazish bilan bog'liq ma'naviy xavf global beqarorlik sharoitida kuchayadi. Ushbu xavfning yangi jihatlari kontragentning shartnoma bo'yicha qarz majburiyatlarini milliy hukumatga va hatto mintaqaviy integratsiya birlashmasining milliy oliy organiga o'tkazishda namoyon bo'ladi. Qarz inqirozi sharoitida yevrohududning ayrim davlatlarining qarzlari bo‘yicha javobgarlikning ECB zimmasiga o‘tishi shundan dalolat beradi.

16. Xulq-atvor xavfi bog'liq

Maqolani qo'shimcha o'qish uchun siz to'liq matnni sotib olishingiz kerak. Maqolalar formatda yuboriladi PDF to'lov paytida ko'rsatilgan elektron pochta manziliga. Yetkazib berish muddati 10 daqiqadan kam

Maqolada globallashayotgan jahon iqtisodiyotidagi yangi hodisalarni hisobga olgan holda valyuta globallashuvining rivojlanish tendentsiyalari va istiqbollari tahlil qilinadi. Funktsional va institutsional jihatlarda pul globallashuvining kengayishi va chuqurlashishi haqidagi xulosa asoslanadi. Valyuta globallashuvi va mintaqaviy valyuta integratsiyasi o'rtasidagi bog'liqlik ochib berilgan. Valyutani tartibga solishning globallashuvi rivojlanish tendentsiyasi zamonaviy valyutani tartibga solish saboqlarini, jahon moliyaviy-iqtisodiy inqirozi va jahon valyuta tizimining bo'lajak islohotini hisobga olgan holda asoslanadi.

Kalit so‘zlar: jahon valyutasi, xalqaro valyuta munosabatlari, valyuta globallashuvi, mintaqaviy valyuta integratsiyasi, valyuta liberalizatsiyasi, jahon iqtisodiyoti, dollar, evro, maxsus qarz olish huquqi.

Maqolada globallashayotgan jahon iqtisodiyotidagi yangi hodisalarni hisobga olgan holda valyuta globallashuvining tendentsiyalari va istiqbollari tahlil qilinadi. Xulosa funktsional va institutsional jihatlarga nisbatan kengayib borayotgan va chuqurlashayotgan pul globallashuvi to'g'risida tasdiqlangan. Monetar globallashuv va mintaqaviy valyuta integratsiyasi o'rtasidagi bog'liqlik aniqlanadi. Muallif jahon moliyaviy-iqtisodiy inqirozi oqibatlari va jahon valyuta tizimini isloh qilishning kutilayotgan oqibatlarini hisobga olgan holda jahon pul-kredit tartibga solishning rivojlanish tendentsiyasini isbotlaydi.